東京為替見通し=ドル円、9月米雇用統計への警戒感から上値が重い展開か

2019年10月4日 - 8:00AM

DZHフィナンシャルリサーチ

3日のニューヨーク外国為替市場でドル円は、9月米ISM非製造業指数52.6を受けて、欧州市場の高値107.30円から106.48円まで下落した。ユーロドルは、1.0999ドルまで上昇した。シカゴ金利先物市場の値動きから算出する「フェドウオッチ」によると、今月29−30日のFOMCで0.25%の利下げ確率は90%を超えた。

本日の東京市場のドル円は、今夜発表される9月米雇用統計への警戒感から上値が重い展開が予想される。

米9月雇用統計の非農業部門雇用者数の予想は、前月比+14.5万人(最小:+8.5万人、最大:+21.6万人)だが、10万人を割り込むネガティブサプライズとなった場合、米国の景気減速懸念、リセッション(景気後退)懸念が高まることになる。米9月ISM製造業・非製造業「雇用」指数の悪化や9月ADP全米雇用報告も前月比+13.5万人に留まったことで、米9月雇用統計のネガティブサプライズへの警戒感が高まっている。

米国の景気減速懸念を受けて、10月29-30日の米連邦公開市場委員会(FOMC)での0.25%の第3次予防的利下げの確率は90%程度となっており、ニューヨーク株式市場の反発要因となっている。しかしながら、10月のニューヨーク株式市場は、マーク・トウェインが「株式投機をする場合、10月は際立って危険な月だ」と警告しているように過去の暴落率トップ10の内、8回が起きている。その背景には、12月の個人所得の申告を控えて、配当の支払いなどを完了させるため、投資信託やヘッジファンドの決算期末が10月に集中しているから、と言われている。今月も、トランプ米大統領に対する弾劾審査、第13回米中通商協議や対中制裁関税率の引き上げ、トランプ米政権の対欧州連合(EU)報復関税、中東、朝鮮半島、香港の地政学リスク、英国の合意なきEU離脱への警戒感などが売り圧力を強めつつある。

また米8月貿易収支では、対中貿易赤字が拡大基調にあった場合、10-11日の第13回米中通商協議では香港問題が俎上に上げられることで、難航、決裂の可能性が高まることになる。対日貿易赤字が拡大基調にあった場合、11月13日期限の「1962年通商拡大法232条」による対欧・日への自動車関税の決定に向けて、米中通商合意「第2段階」への警戒感が高まることになる。

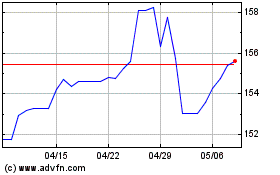

ドル円のテクニカル分析では、トリプル・トップ(9月18日高値108.48円・9月19日高値108.47円・10月1日高値108.47円)を形成する中、ネック・ライン106.96円を割り込んだことで最小目標値105.44円が点灯している。

US Dollar vs Yen (FX:USDJPY)

FXチャート

から 3 2024 まで 4 2024

US Dollar vs Yen (FX:USDJPY)

FXチャート

から 4 2023 まで 4 2024