VENTES ET RESULTATS EN CROISSANCE

SOUTENUE CONFIANCE DANS NOS PERSPECTIVES

- Ventes du 1er semestre : 3 740 M€, + 6,5 % à

tcpc1 et + 3,6 % en données publiées

- Résultat Opérationnel d’Activité (ROPA) du 1er semestre :

244 M€, + 35,4 %

- Marge opérationnelle en progression annuelle de 1,5 pt à

6,5%

- Résultat net : 100 M€, + 31,6 %

- Dette financière nette au 30 juin 2024 : 2 422 M€ vs 2

346 M€ à fin juin 2023

- Perspectives 2024 :

- Croissance organique des ventes autour de 5 %

- Confirmation d’une marge opérationnelle proche de 10 %

Regulatory News:

Déclaration de Stanislas de Gramont, Directeur Général du

Groupe SEB (Paris:SK)

« Nous réalisons au 1er semestre une performance en ligne avec

la trajectoire attendue, alliant une croissance organique des

ventes dépassant à nouveau 5 % sur le 2ème trimestre, dans un

environnement légèrement moins favorable, ainsi qu’une progression

marquée de la marge opérationnelle.

Notre activité Grand Public confirme ainsi la tendance des

derniers trimestres, portée par l’Europe et l’Amérique. Notre

performance est résiliente en Asie dans un marché dégradé. Cette

dynamique globale est le résultat de notre stratégie à long terme,

axée sur l'innovation produit et l'activation de tous les canaux de

distribution.

Le segment Professionnel a enregistré une performance record au

1er semestre dans le Café, marqué par de fortes livraisons de

grands contrats notamment en Chine. Nous avons par ailleurs

poursuivi nos avancées dans de nouvelles géographies, sur de

nouveaux segments de clientèle et développé nos positions en

culinaire professionnel avec l'acquisition de Sofilac.

Nous restons confiants dans notre capacité à atteindre une marge

opérationnelle proche de 10 % en 2024, pour une croissance

organique des ventes autour de 5 % sur l'année. »

COMMENTAIRES GÉNÉRAUX SUR LES VENTES DU GROUPE

Le Groupe SEB a réalisé au 1er semestre 2024 des ventes de 3 740

M€, en progression de 6,5 % à tcpc (+ 3,6 % en données publiées)

par rapport à 2023. Les variations de devises ont eu un impact

négatif de 127 millions d’euros sur les ventes du 1er semestre avec

un effet moindre au 2ème trimestre (- 52 M€ vs - 75 M€ au 1er

trimestre).

Après un premier trimestre en croissance organique de 7,3 %, le

Groupe a enregistré une nouvelle hausse organique de ses ventes au

2ème trimestre à 5,6 % soit + 101 millions d’euros. Il s’agit du

5ème trimestre consécutif affichant une croissance organique

supérieure à 5 %.

L’activité Grand Public a réalisé des ventes

semestrielles de 3 246 M€, en hausse de 5,9 % à tcpc et 2,2 % en

données publiées. La croissance des ventes a été homogène entre le

1er et le 2ème trimestre qui affichent respectivement + 5,8 % et +

5,9 % de croissance à tcpc. Cette bonne performance a été tirée par

l’Europe (+ 8,6 % à tcpc) et les Amériques (+ 12,9 % à tcpc). Les

ventes en Asie sont résilientes ce semestre dans un contexte de

marché dégradé.

Le Groupe a continué de gagner des parts de marché au cours des

six premiers mois de l’année, grâce à l’innovation produits, sur

des catégories phares telles que les friteuses sans huile, les

aspirateurs versatiles, les articles culinaires, le soin du linge

et les machines à café full auto. Les marchés, en dehors de l’Asie,

ont été généralement bien orientés sur le semestre. Le contexte

s'est néanmoins infléchi dans le courant du 2ème trimestre dans

certaines régions, marquées par une baisse de la consommation ou

des conditions macroéconomiques légèrement moins favorables.

L’activité Professionnelle voit ses ventes croitre de

10,9 % à tcpc (+ 13,8 % en données publiées) sur une base de

comparaison élevée, favorablement impactée par le rythme de

déploiement de grands contrats en Café notamment en Chine. Cette

tendance a également été soutenue par une solide activité courante

en Café en Allemagne. Le Groupe a continué de se développer et de

se renforcer sur des nouvelles géographies et vers de nouvelles

clientèles.

La croissance de l’activité Professionnelle s’est ralentie en

fin de semestre sur un historique plus exigeant, dû aux

déploiements de grands contrats en 2023, et cet effet devrait

s’accentuer au second semestre.

Par ailleurs, au cours de ce semestre, le Groupe a continué son

développement vers le culinaire professionnel et semi-professionnel

en faisant l’acquisition du Groupe Sofilac qui détient notamment

les marques Charvet (équipements de cuisson professionnels haut de

gamme) et Lacanche (pianos de cuisson haut de gamme).

DÉTAIL DE L’ACTIVITÉ PAR ZONE GÉOGRAPHIQUE

Ventes en M€

1er semestre

2023

1er semestre

2024

Variation 2023/2024

Parités courantes

Tcpc

EMEA

Europe occidentale

Autres pays

1 489

1 029

460

1 555

1 030

525

+ 4,4 %

+ 0,1 %

+ 14,2 %

+ 8,6 %

- 1,3 %

+ 30,5 %

AMÉRIQUES

Amérique du Nord

Amérique du Sud

458

315

143

517

336

180

+ 12,8 %

+ 6,9 %

+ 25,9 %

+ 12,9 %

+ 5,6 %

+ 29,1 %

ASIE

Chine

Autres pays

1 231

998

232

1 174

957

217

- 4,6 %

- 4,1 %

- 6,4 %

+ 0,0 %

+ 0,0 %

- 0,1 %

TOTAL Grand Public

3 177

3 246

+ 2,2 %

+ 5,9 %

Professionnel

435

495

+ 13,8 %

+ 10,9 %

GROUPE SEB

3 612

3 740

+ 3,6 %

+ 6,5 %

Chiffres arrondis en M€

% calculés sur chiffres non arrondis

COMMENTAIRES ACTIVITÉ GRAND PUBLIC PAR ZONE

GÉOGRAPHIQUE

Ventes en M€

1er semestre

2023

1er semestre

2024

Variation 2023/2024

Parités courantes

Tcpc

EMEA

Europe occidentale

Autres pays

1 489

1 029

460

1 555

1 030

525

+ 4,4 %

+ 0,1 %

+ 14,2 %

+ 8,6 %

- 1,3 %

+ 30,5 %

EUROPE OCCIDENTALE

En Europe occidentale, les ventes sont en décroissance de

1,3 % à tcpc et stables en données publiées (+ 0,1 %) sur le 1er

semestre. Hors effet des programmes de fidélisation - importants

l’année dernière sur le 1er semestre - la zone est en croissance de

1,5 % à tcpc. Le 2ème trimestre témoigne d’une amélioration

séquentielle avec des ventes en croissance organique positive de

2,9 % hors impact des programmes de fidélisation.

En France, les ventes semestrielles sont en croissance organique

de plus de 7 %, retraitées des effets des dits programmes de

fidélisation, dans un marché du Petit Equipement Domestique (PED)

relativement porteur depuis le début de l’année. Cette progression

des ventes tient notamment aux excellentes performances du Groupe

dans les catégories qui tirent la croissance du marché comme les

friteuses sans huile, les aspirateurs versatiles ou les machines à

café full auto.

Après un 1er trimestre quasiment stable, l’Allemagne a retrouvé

une croissance de ses ventes d’environ 6% au 2ème trimestre, grâce

notamment aux synergies commerciales issues de la réorganisation

des équipes SEB et WMF, effective depuis début 2024. Les nouveaux

référencements et les gains de part de marché sont notables en

ustensiles de cuisine, friteuses sans huile, aspirateurs versatiles

et machines à café full auto.

Dans les autres pays d'Europe occidentale, la tendance positive

s’est confirmée au 1er semestre. Les ventes sont en nette

progression en Belgique où le Groupe profite d’une dynamique

commerciale très positive dans toutes les catégories, mais

également au Portugal ou dans les pays nordiques. Le marché du PED

reste en revanche en repli au Royaume-Uni.

AUTRES PAYS EMEA

Dans les autres pays de la zone EMEA, les ventes ont

augmenté de 31 % à tcpc au cours du 1er semestre. Il convient de

noter que les fortes dévaluations de la livre turque, de la livre

égyptienne et du rouble russe ont négativement impacté cette

croissance qui est ramenée à 14 % en données publiées.

En Europe centrale et orientale, les marchés du PED sont à

nouveau bien orientés. Le Groupe accélère sa progression dans des

pays majeurs de la zone comme la Pologne, la République Tchèque et

la Roumanie, malgré un environnement concurrentiel intense. Les

catégories de la cuisson électrique, avec le succès des friteuses

sans huile, de l’entretien des sols, avec nos gammes renouvelées

d’aspirateurs versatiles, et des boissons grâce aux machines à café

full auto sont les principaux vecteurs de la forte croissance des

ventes du Groupe dans la région.

Le marché en Turquie reste en progression, bien que fortement

impacté par la volatilité persistante de sa devise. Les ventes du

Groupe sont bien orientées notamment en articles culinaires, en

entretien des sols et en soin du linge.

Enfin, le Groupe a annoncé la signature d’un partenariat

stratégique avec le Groupe Alesayi afin de renforcer sa présence et

d'accélérer le développement de ses ventes en Arabie Saoudite, un

marché à fort potentiel. Le vaste réseau de distribution du Groupe

Alesayi assurera ainsi une forte visibilité aux produits du Groupe

dans tout le pays.

Ventes en M€

1er semestre

2023

1er semestre

2024

Variation 2023/2024

Parités courantes

Tcpc

AMÉRIQUES

Amérique du Nord

Amérique du Sud

458

315

143

517

336

180

+ 12,8 %

+ 6,9 %

+ 25,9 %

+ 12,9 %

+ 5,6 %

+ 29,1 %

AMÉRIQUE DU NORD

En Amérique du Nord, le rythme de croissance observé

depuis le 2ème semestre 2023 s’est maintenu avec des ventes

semestrielles en progression de 5,6 % à tcpc (+ 6,9 % en données

publiées).

Aux États-Unis, l’augmentation des ventes au cours du premier

semestre a été principalement tirée par les articles culinaires à

travers des marques fortes et complémentaires - T-Fal, All-Clad et

Imusa - confirmant ainsi la position de leader du Groupe dans cette

catégorie, dans un marché en repli. Les ventes en soin du linge

sont relativement stables. La distribution, notamment online, est

restée néanmoins très prudente dans sa politique

d’approvisionnement sur le 1er semestre.

Au Mexique, le Groupe continue d’afficher une excellente

dynamique avec une croissance organique de ses ventes encore

supérieure à 10% sur le semestre. Le marché du PED demeure très

porteur et le Groupe poursuit son expansion à la fois avec des

gains de parts de marché sur ses catégories historiques (articles

culinaires, soin du linge) et le succès du lancement de nouvelles

gammes en machines full auto qui conforte sa position de leader

dans le pays. Les ventes de ventilateurs ont également participé à

la très bonne performance du Groupe sur le 1er semestre.

AMÉRIQUE DU SUD

En Amérique du Sud, les ventes semestrielles ont augmenté

de 29,1 % à tcpc (+ 25,9 % en données publiées en tenant compte de

l’impact du peso argentin), confirmant la bonne tendance du Groupe

dans la région depuis plusieurs trimestres, malgré un environnement

macroéconomique globalement peu favorable. Cette forte croissance

repose notamment sur les ventes particulièrement élevées de

ventilateurs engendrées par le phénomène climatique « El Niño

».

Les ventes en Colombie progressent à nouveau nettement, portées

par le grand succès des ventilateurs mais également par une bonne

performance en articles culinaires, en cuisson électrique

(friteuses sans huile) et en préparation culinaire (blenders). Le

Groupe renforce ses positions concurrentielles sur ce marché, et

étend progressivement sa couverture catégorielle (full auto,

entretien des sols).

Au Brésil, les performances du Groupe sont robustes avec des

ventes en croissance organique de plus de 20% sur le semestre. Ces

ventes en hausse reflètent le dynamisme de la demande pour les

ventilateurs mais également pour d’autres catégories comme les

boissons (café portionné).

Ventes en M€

1er semestre

2023

1er semestre

2024

Variation 2023/2024

Parités courantes

tcpc

ASIE

Chine

Autres pays

1 231

998

232

1 174

957

217

- 4,6 %

- 4,1 %

- 6,4 %

+ 0,0 %

+ 0,0 %

- 0,1 %

CHINE

Les ventes de Supor sont stables à tcpc sur l'ensemble du

semestre, à l'image du premier trimestre, et en baisse de 4 % après

prise en compte de la dépréciation du yuan sur la période.

Sur un marché en repli, cela traduit la poursuite des gains de

parts de marché du Groupe, tirés par l'innovation continue sur ses

produits historiques. On notera ainsi que les cuiseurs à riz, les

bouilloires ou les autocuiseurs électriques sont en progression sur

le semestre. Cette surperformance concerne à la fois les réseaux

physiques et le e-commerce (dont les plateformes de réseaux

sociaux).

Dans le même temps, le Groupe a poursuivi l'extension de son

offre à de nouvelles catégories de produits (outdoor, babycare,

foyers de petite taille…).

La visibilité est globalement réduite mais, dans un

environnement de consommation faible et marqué par une forte

intensité promotionnelle, nous attendons à ce stade un deuxième

semestre similaire au premier, faisant ressortir sur l'année des

ventes stables ou en légère croissance organique.

AUTRES PAYS D’ASIE

Dans les autres pays d’Asie, les ventes du Groupe sont

quasiment stables à tcpc au 1er semestre et en recul de 6,4 % en

données publiées, en grande partie lié à la dépréciation du yen sur

la période. Les performances sont hétérogènes entre les différents

pays de la zone.

Au Japon, la faiblesse persistante du yen a pesé sur l’activité

du Groupe qui est soumis à une concurrence importante sur ses

catégories historiques que sont les articles culinaires et les

autocuiseurs électriques. Le Groupe maintient globalement ses

positions concurrentielles dans un environnement où l’inflation

pèse sur la confiance des consommateurs.

La performance du Groupe est positive en Corée du Sud malgré un

contexte macroéconomique également peu porteur. Les ventes

d’articles culinaires et d’aspirateurs versatiles sont dynamiques

et soutenues par le succès des opérations commerciales avec nos

distributeurs.

Les ventes de ventilateurs ont été très soutenues au Vietnam

alimentant une performance positive. Le Groupe tire également les

bénéfices du développement de sa présence auprès de la distribution

locale.

Enfin, en Australie, l’activité a progressé tout au long du

semestre avec une hausse des ventes à 2 chiffres à tcpc. Cette

bonne performance a été assez équilibrée entre toutes les

catégories de produits (cuisson électrique, articles culinaires,

soin du linge), et accompagnée de nombreux nouveaux

référencements.

COMMENTAIRES ACTIVITÉ PROFESSIONNELLE

Ventes en M€

1er semestre

2023

1er semestre

2024

Variation 2023/2024

Parités courantes

Tcpc

Professionnel

435

495

+ 13,8 %

+ 10,9 %

Les ventes de l’activité Professionnelle se sont établies

à 495 M€ sur le semestre, en hausse de 10,9 % à tcpc (+ 13,8 % en

données publiées) sur une base de comparaison élevée (+ 25 % à tcpc

au 1er semestre 2023).

L’activité Café enregistre un semestre record, tiré par la

Chine, favorablement impactée par le rythme de déploiement de

grands contrats. Cette bonne dynamique a également été portée tout

au long du semestre par une solide activité courante en Allemagne.

Par ailleurs, le Groupe a continué de développer sa présence sur de

nouveaux marchés, notamment en Asie (y compris en Malaisie et à

Taïwan), en Europe de l'Est et au Mexique, tout en étendant son

offre à de nouveaux segments de clientèle, telles que les chaînes

de thé en Chine.

Compte tenu du calendrier de livraison des grands contrats en

2023 et en 2024 (notamment en Chine et aux Etats Unis), l'effet de

base, déjà exigeant au 2ème trimestre, s'accentuera au 2nd

semestre.

Enfin, durant le semestre, une étape importante a été franchie

avec l'acquisition de Sofilac2, développant ainsi notre offre et

notre expertise dans le domaine du culinaire professionnel. Le

Groupe Sofilac a réalisé plus de 60 M€ de chiffres d’affaires en

2023, dans près de 45 pays.

RÉSULTAT OPÉRATIONNEL D’ACTIVITÉ

Au 1er semestre 2024, le ROPA s’est élevé à 244 M€

en croissance de plus de 35 % par rapport à 2023. Ce chiffre

comprend un effet de change négatif de 73 M€ et un effet périmètre

positif de 2 M€. La marge opérationnelle s’est ainsi établie à 6,5

% des ventes, contre 5% l’année précédente.

L’évolution du ROPA par rapport au 1er semestre 2023 s’explique

en particulier par les facteurs suivants :

- un effet volume positif en Grand Public comme en Professionnel

;

- un effet mix positif soutenu par l’innovation conformément à

notre dynamique historique ;

- une diminution du coût des ventes (effet des baisses de coûts

en 2023, nouveaux gains en 2024, meilleure absorption

industrielle), ayant permis un réinvestissement pour soutenir la

dynamique commerciale ;

- une progression des moyens moteurs en ligne avec l’activité

pour soutenir le développement et le marketing produit ;

- une légère hausse des frais commerciaux, reflétant le maintien

d’une activation commerciale dynamique ;

- et des frais administratifs maîtrisés.

Il est rappelé que le ROPA du 1er semestre n'est pas

représentatif de l’ensemble de l’année étant donné la nature

saisonnière de l'activité du Groupe.

RÉSULTAT D’EXPLOITATION ET RÉSULTAT NET

À fin juin 2024, le Résultat d’Exploitation du Groupe s’est

élevé à 210 M€, en hausse de 31 %, contre 160 M€ au 30 juin

2023. Ce résultat intègre une charge d’Intéressement et de

Participation d’environ - 10 M€ (- 11 M€ au 1er semestre 2023)

ainsi que d’autres produits et charges, pour - 23 M€

(essentiellement liés à la réorganisation en Allemagne et à des

coûts de restructuration au Brésil), contre - 9 M€ au 1er semestre

2023.

Le résultat financier au 30 juin 2024 s’est établi à - 46 M€,

contre - 33 M€ au 1er semestre 2023, dans un contexte

d’augmentation du coût moyen de la dette du Groupe, notamment après

les refinancements opérés depuis fin 2023.

La charge d’impôt est de - 39 M€ - sur la base d’un taux d’impôt

effectif estimé à 24 % - et après des intérêts des minoritaires de

- 24 M€. Le Résultat net part du Groupe du 1er semestre

s’établit donc à 100 M€, contre 76 M€ à fin juin 2023.

STRUCTURE FINANCIÈRE

Au 30 juin 2024, les capitaux propres s’élevaient à 3 328

M€, en baisse de 133 M€ par rapport à fin 2023 et en hausse de

174 M€ par rapport au 30 juin 2023.

La dette financière nette du Groupe était de 2 422 M€ au

30 juin 2024 (dont 312 M€ de dette IFRS 16), en hausse de 76 M€ par

rapport au 30 juin 2023 et de 653 M€ par rapport au 31 décembre

2023. Cet accroissement par rapport à fin 2023 s’explique notamment

par un cash-flow libre négatif de 215 M€ au 1er semestre

2024, à mettre en perspective du point bas atteint par le BFR

d’exploitation du Groupe fin 2023 (14,6 % des ventes vs 18,2 % au

30 juin 2024). A ceci s’ajoutent des décaissements non récurrents

liés à l’acquisition de Sofilac, au partenariat en Arabie Saoudite

ainsi qu’au renforcement de l’autocontrôle.

Le ratio d'endettement du Groupe (dette financière

nette/fonds propres) au 30 juin 2024 était de 0,7x, stable

par rapport à la même date l’année dernière. Le ratio dette

financière nette/EBITDA ajusté était de 2,3x (2,1x hors IFRS 16

et M&A) en baisse par rapport à un ratio de 2,7x au 30 juin

2023.

PERSPECTIVES

Nous anticipons une croissance organique des ventes autour de 5

% sur l’année. Dans un environnement macroéconomique et

géopolitique marqué par une faible visibilité, nous restons donc

confiants dans notre trajectoire de croissance. En comparaison de

2023, cela intègre une croissance plus équilibrée entre les

divisions Grand Public et Professionnel.

L’évolution de la marge opérationnelle des 6 premiers mois de

l’année et nos attentes sur le second semestre nous confortent dans

notre ambition d’atteindre une marge opérationnelle proche de 10 %

sur l’ensemble de 2024.

Les comptes consolidés et sociaux du Groupe SEB au 30 juin 2024

ont été arrêtés par le Conseil d’Administration du 24 juillet

2024.

COMPTE DE RÉSULTAT CONSOLIDÉ

(en millions €)

30/06/2024

6 mois

30/06/2023

6 mois

31/12/2023

12 mois

Produits des activités ordinaires

3 740,2

3 611,9

8 006,0

Frais opérationnels

(3 496,4)

(3 431,8)

(7 280,4)

RÉSULTAT OPÉRATIONNEL

D’ACTIVITÉ

243,8

180,1

725,6

Intéressement et participation

(10,4)

(11,0)

(23,8)

RÉSULTAT OPÉRATIONNEL COURANT

233,4

169,1

701,8

Autres produits et charges

d’exploitation

(23,4)

(8,7)

(34,3)

RÉSULTAT D’EXPLOITATION

210,0

160,4

667,5

Coût de l’endettement financier

(30,0)

(16,5)

(42,9)

Autres produits et charges financiers

(16,3)

(16,1)

(37,6)

RÉSULTAT AVANT IMPÔT

163,7

127,8

587,0

Impôt sur les résultats

(39,3)

(30,7)

(147,6)

RÉSULTAT NET

124,4

97,1

439,4

Part des minoritaires

(24,3)

(21,1)

(53,2)

RÉSULTAT NET REVENANT À SEB

S.A.

100,1

76,0

386,2

RÉSULTAT NET REVENANT À SEB S.A. PAR

ACTION (en unités)

Résultat net de base par action

1,84

1,38

7,01

Résultat net dilué par action

1,83

1,38

6,97

BILAN CONSOLIDÉ

ACTIF (en millions €)

30/06/2024

30/06/2023

31/12/2023

Goodwill

1 865,5

1 757,6

1 868,4

Autres immobilisations incorporelles

1 360,6

1 303,0

1 347,5

Immobilisations corporelles

1 216,0

1 295,0

1 292,2

Autres participations

348,1

325,3

210,6

Autres actifs financiers non courants

16,5

26,6

16,6

Impôts différés

199,4

152,0

151,6

Autres créances non courantes

66,6

66,3

65,5

Instruments dérivés actifs non

courants

16,9

18,1

17,9

ACTIFS NON COURANTS

5 089,6

4 943,9

4 970,3

Stocks et en-cours

1 690,9

1 625,2

1 474,8

Clients

923,4

788,8

1 018,0

Autres créances courantes

173,5

175,8

185,0

Impôt courant

46,8

41,8

36,8

Instruments dérivés actifs courants

48,2

51,2

40,8

Placements financiers et autres actifs

financiers courants

38,6

58,3

94,7

Trésorerie et équivalents de

trésorerie

772,6

828,2

1 432,1

ACTIFS COURANTS

3 694,0

3 569,3

4 282,2

TOTAL DES ACTIFS

8 783,6

8 513,2

9 252,5

PASSIF (en millions €)

30/06/2024

30/06/2023

31/12/2023

Capital

55,3

55,3

55,3

Réserves consolidées

3 137,1

2 895,0

3 170,8

Actions propres

(100,0)

(27,7)

(27,7)

Capitaux propres Groupe

3 092,4

2 922,6

3 198,4

Intérêts minoritaires

235,8

230,9

262,3

CAPITAUX PROPRES DE L’ENSEMBLE

CONSOLIDÉ

3 328,2

3 153,5

3 460,7

Impôts différés

210,2

181,9

198,6

Avantages au personnel et autres

provisions non courantes

195,9

213,3

210,4

Dettes financières non courantes

1 636,0

1 405,8

1 890,4

Autres passifs non courants

78,9

57,2

58,9

Instruments dérivés passifs non

courants

16,3

21,4

13,9

PASSIFS NON COURANTS

2 137,3

1 879,6

2 372,2

Avantages au personnel et autres

provisions courantes

124,1

105,0

125,3

Fournisseurs

1 130,0

966,8

1 160,6

Autres passifs courants

384,3

447,9

609,8

Impôt exigible

53,4

45,4

58,8

Instruments dérivés passifs courants

32,3

83,4

65,0

Dettes financières courantes

1 594,1

1 831,6

1 400,1

PASSIFS COURANTS

3 318,2

3 480,1

3 419,6

TOTAL DES CAPITAUX PROPRES ET DES

PASSIFS

8 783,6

8 513,2

9 252,5

TABLEAU DE FLUX DE TRESORERIE

(en millions €)

30/06/2024

30/06/2023

RÉSULTAT NET REVENANT À SEB

S.A.

100,1

76,0

Amortissements et dotations aux provisions

sur immobilisations

142,3

139,3

Variation des provisions

(6,8)

(31,2)

Pertes et gains latents sur instruments

financiers

(15,0)

17,4

Charges et produits liés aux stock-options

et actions gratuites

11,7

12,6

Plus ou (moins) values sur cessions

d’actifs

0,6

1,5

Autres éléments

Résultat part des minoritaires

24,3

21,1

Charge d’impôt (exigible et différé)

39,3

30,7

Coût de l’endettement financier net

30,0

16,5

CAPACITÉ D’AUTOFINANCEMENT (1)

(2)

326,5

283,9

Variation des stocks et en-cours

(223,1)

32,6

Variation des clients

(88,0)

(50,3)

Variation des fournisseurs

(24,7)

(27,2)

Variation autres dettes et autres

créances

(14,8)

39,4

Impôts versés

(96,2)

(62,3)

Intérêts versés

(30,0)

(16,5)

TRÉSORERIE PROVENANT DE

L’EXPLOITATION

(150,3)

199,6

Encaissements sur cessions d’actifs

2,9

1,2

Investissements corporels (2)

(60,7)

(63,7)

Investissements logiciels et incorporels

(2)

(20,5)

(18,0)

Autres investissements financiers

40,7

33,6

Variation de périmètre (net de la

trésorerie des sociétés acquises)

(126,9)

(174,2)

TRÉSORERIE AFFECTÉE À DES OPÉRATIONS

D’INVESTISSEMENT

(164,5)

(221,1)

Augmentation de la dette financière

(2)

1 023,4

782,8

Diminution de la dette financière

(1 083,0)

(881,3)

Augmentation de capital

Transactions entre actionnaires (3)

0,1

(30,7)

Mouvements sur actions propres

(89,0)

(18,9)

Dividendes versés (y compris

minoritaires)

(194,2)

(195,3)

TRÉSORERIE AFFECTÉE À DES OPÉRATIONS DE

FINANCEMENT

(342,7)

(343,4)

Incidence des variations de taux de

change

(2,0)

(43,9)

VARIATION DE LA TRÉSORERIE

NETTE

(659,5)

(408,8)

Trésorerie en début d’exercice

1 432,1

1 237,0

Trésorerie en fin d’exercice

772,6

828,2

(1) Avant coût de l’endettement financier

net et impôt.

(2) Hors IFRS 16

(3) Dont rachats d’actions Supor pour 0,1

millions d’euros à fin juin 2024 (vs 30,7 millions d’euros à fin

juin 2023 et 62,8 millions d’euros à fin

décembre 2023

ANNEXE

DÉTAIL DE L’ACTIVITÉ PAR ZONE GÉOGRAPHIQUE – 1er

TRIMESTRE

Ventes en M€

1er trimestre

2023

1er trimestre

2024

Variation 2023/2024

Parités courantes

tcpc

EMEA

Europe occidentale

Autres pays

760

524

236

786

515

271

+ 3,4 %

- 1,8 %

+ 14,9 %

+ 8,0 %

- 3,1 %

+ 32,9 %

AMÉRIQUES

Amérique du Nord

Amérique du Sud

212

143

69

246

155

90

+ 15,8 %

+ 8,8 %

+ 30,3 %

+ 14,0 %

+ 7,7 %

+ 27,1 %

ASIE

Chine

Autres pays

640

527

113

603

498

106

- 5,8 %

- 5,6 %

- 6,8 %

+ 0,5 %

+ 0,5 %

+ 0,7 %

TOTAL Grand Public

1 613

1 635

+ 1,4 %

+ 5,8 %

Professionnel

209

258

+ 23,3 %

+ 18,5 %

GROUPE SEB

1 822

1 893

+ 3,9 %

+ 7,3 %

Chiffres arrondis en M€

% calculés sur chiffres non arrondis

DÉTAIL DE L’ACTIVITÉ PAR ZONE GÉOGRAPHIQUE – 2e

TRIMESTRE

Ventes en M€

2e trimestre

2023

2e trimestre

2024

Variation 2023/2024

Parités courantes

tcpc

EMEA

Europe occidentale

Autres pays

729

505

224

769

515

254

+ 5,5 %

+ 2,0 %

+ 13,4 %

+ 9,1 %

+ 0,7 %

+ 28,1 %

AMERIQUES

Amérique du Nord

Amérique du Sud

246

172

74

271

181

90

+ 10,2 %

+ 5,3 %

+ 21,7 %

+ 12,0 %

+ 3,8 %

+ 31,0 %

ASIE

Chine

Autres pays

590

471

119

571

459

112

- 3,3 %

- 2,6 %

- 6,1 %

- 0,6 %

- 0,6 %

- 0,8 %

TOTAL Grand Public

1 565

1 611

+ 2,9 %

+ 5,9 %

Professionnel

226

237

+ 5,0 %

+ 3,9 %

GROUPE SEB

1 790

1 847

+ 3,2 %

+ 5,6 %

Chiffres arrondis en M€

% calculés sur chiffres non arrondis

GLOSSAIRE

A taux de change et périmètre constants (à tcpc) -

Organique

Les montants et les taux de croissance à taux de change et

périmètre constants (ou organiques) de l’année N par rapport à

l’année N-1 sont calculés :

- en utilisant les taux de change moyens de l’année N-1 sur la

période considérée (année, semestre, trimestres)

- sur la base du périmètre de consolidation de l’année N-1.

Cette pratique concerne essentiellement les ventes et le

Résultat Opérationnel d’Activité.

Résultat Opérationnel d’Activité (ROPA)

Le Résultat Opérationnel d’Activité (ROPA) est le principal

indicateur de performance du Groupe SEB. Il correspond aux ventes

diminuées des frais opérationnels, à savoir, du coût des ventes,

des frais d’innovation (R&D, marketing stratégique, design), de

la publicité, de marketing opérationnel et des frais commerciaux et

administratifs. L’intéressement et la participation, ainsi que les

autres produits et charges d’exploitation non courants en sont

exclus.

Dette financière nette

L’endettement financier net comprend l’ensemble des dettes

financières courantes et non courantes diminuées de la trésorerie

et des équivalents de trésorerie ainsi que des instruments dérivés

liés au financement du Groupe. Il comprend également la dette

financière née de l’application de IFRS 16 « contrats de location »

ainsi que d’éventuels placements financiers court terme sans risque

de changement de valeur significatif mais dont l’échéance à la date

de souscription est supérieure à 3 mois.

Programme de fidélisation (LP)

Ces programmes, portés par les enseignes de distribution,

consistent à proposer des offres promotionnelles sur une catégorie

de produit aux consommateurs fidèles accumulant plusieurs passages

en caisse sur une courte période. Ces programmes promotionnels

permettent aux distributeurs de favoriser la fréquentation de leurs

magasins, et à nos consommateurs d’accéder à nos produits à des

prix préférentiels.

Ce document peut contenir des déclarations de nature

prévisionnelle concernant l'activité, les résultats et la situation

financière du Groupe SEB. Ces anticipations reposent sur des

hypothèses qui semblent raisonnables à ce stade, mais qui dépendent

de facteurs exogènes tels que l'évolution des cours des matières

premières, des parités monétaires, de la conjoncture économique, de

la demande sur les grands marchés du Groupe et de l'impact des

lancements de nouveaux produits par la concurrence. Du fait de ces

incertitudes, le Groupe SEB ne peut être tenu responsable pour

d’éventuels écarts par rapport à ses anticipations actuelles qui

seraient liés à la survenance d’événements nouveaux ou d’évolutions

non prévisibles. Les facteurs pouvant influencer de façon

significative sur les résultats économiques et financiers du Groupe

SEB sont présentés dans le Document d’Enregistrement Universel et

Rapport Financier Annuel déposé à l’AMF. Ce document peut contenir

des données chiffrées arrondies individuellement. Les calculs

arithmétiques basés sur des données chiffrées arrondies pourraient

présenter des différences avec les sous-totaux.

Conférence avec le management le 24 juillet

à 18h00 CET

Accédez au webcast en direct en

cliquant ici (en anglais)

Replay disponible sur notre site internet le 24

juillet : www.groupeseb.com

ou composez l’un des numéros suivants pour

participer à la conférence téléphonique (en anglais) : Depuis la

France : +33 (0) 1 7037 7166 – Mot de passe : SEB Depuis l’étranger

: +44 (0) 33 0551 0200 – Mot de passe : SEB Depuis les Etats-Unis :

+1 786 697 3501 – Mot de passe : SEB

Une session de questions-réponses sera

accessible via le webcast (questions écrites) ou la conférence

téléphonique (questions orales)

Prochains événements -

2024

24 octobre | après

bourse

Ventes et informations

financières 9 mois 2024

12 décembre |

Journée investisseurs

ESG

Et retrouvez-nous aussi sur

www.groupeseb.com

Référence mondiale du Petit Equipement Domestique et du Café

Professionnel, le Groupe SEB déploie son activité en s’appuyant sur

un portefeuille de 40 marques emblématiques (Tefal, Seb, Rowenta,

Moulinex, Krups, Lagostina, All-Clad, WMF, Emsa, Supor…),

commercialisées à travers une distribution multi format. Vendant

plus de 400 millions de produits par an, il met en œuvre une

stratégie de long terme fondée sur l’innovation, le développement

international, la compétitivité et le service au client. Présent

dans 150 pays, le Groupe SEB a réalisé un chiffre d'affaires de 8

milliards d'euros en 2024 et emploie plus de 31 000

collaborateurs.

1 A taux de change et périmètre constants (=organique)

2 Sofilac sera consolidé à partir du troisième trimestre, en

intégrant l’activité du 4 avril au 30 septembre

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240724498654/fr/

Investisseurs / Analystes

Groupe SEB Direction Communication Financière

et IR

Raphaël Hoffstetter Guillaume Baron

comfin@groupeseb.com

Tél. +33 (0) 4 72 18 16 04

Presse

Groupe SEB Direction de la Communication

Corporate

Cathy Pianon Marie Leroy

presse@groupeseb.com

Tél. + 33 (0) 6 33 13 02 00 Tél. + 33 (0) 6 76

98 87 53

Image Sept Caroline Simon Claire

Doligez Isabelle Dunoyer de Segonzac

caroline.simon@image7.fr cdoligez@image7.fr

isegonzac@image7.fr

Tél. : +33 (0) 1 53 70 74 70

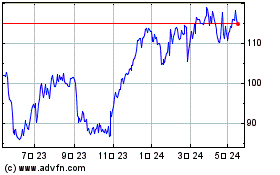

SEB (EU:SK)

過去 株価チャート

から 6 2024 まで 7 2024

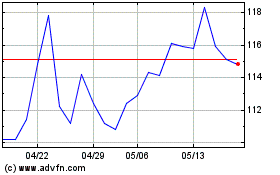

SEB (EU:SK)

過去 株価チャート

から 7 2023 まで 7 2024