KBC Groupe: Bénéfice de 868 millions d'euros pour le troisième trimestre

2024年11月7日 - 3:00PM

RNSを含む英国規制内ニュース (英語)

KBC Groupe: Bénéfice de 868 millions d'euros pour le troisième

trimestre

Aperçu KBC Groupe (consolidé, IFRS) |

3T2024 |

2T2024 |

3T2023 |

9M2024 |

9M2023 |

|

Résultat net (en millions EUR) |

868 |

925 |

877 |

2 300 |

2 725 |

|

Bénéfice de base par action (EUR) |

2.14 |

2.25 |

2.07 |

5.58 |

6.44 |

|

Ventilation du résultat net, par division (en millions EUR) |

|

|

|

|

|

|

Belgique |

598 |

519 |

517 |

1 359 |

1 392 |

|

République tchèque |

179 |

244 |

200 |

620 |

661 |

|

Marchés internationaux |

205 |

224 |

200 |

576 |

498 |

|

Centre de groupe |

-114 |

-61 |

-41 |

-255 |

174 |

|

Capitaux propres des actionnaires de la société mère par action (en

EUR, fin de période) |

54.1 |

53.2 |

52.2 |

54.1 |

52.2 |

‘Nous avons enregistré un bénéfice net de 868 millions d’euros

au troisième trimestre 2024. Par rapport au résultat du trimestre

précédent, nos revenus totaux ont bénéficié de plusieurs facteurs,

notamment la hausse des revenus nets d’intérêts (en dépit de la

baisse significative des revenus tirés des obligations indexées sur

l’inflation), des revenus des activités d’assurance sous l’effet

des actions commerciales réalisées et des revenus nets de

commissions, à la faveur d’excellentes performances commerciales.

Ces éléments ont été contrebalancés par une diminution des revenus

à la juste valeur et liés au trading et par un recul des revenus de

dividendes à la suite du pic saisonnier enregistré au deuxième

trimestre.

Le développement de notre portefeuille de crédits s'est

poursuivi, avec une croissance de 1% en rythme trimestriel et de 5%

en glissement annuel. Les dépôts de la clientèle, hors dépôts à

court terme volatils et à faible marge dans les filiales étrangères

de KBC Bank, ont crû de 3% en glissement trimestriel et de 5% en

glissement annuel. En Belgique, la croissance des dépôts a même

atteint 5% en rythme trimestriel et 8% en glissement annuel, à la

faveur du recouvrement réussi des fonds des clients à la suite de

l’arrivée à échéance du bon d’État belge émis un an plus tôt. En

effet, grâce à notre offre proactive, multiphase et multiproduit,

les entrées totales de fonds provenant des clients une fois le bon

d’État arrivé à échéance se sont montées à 6,5 milliards d’euros,

soit 0,8 milliard d’euros de plus que les 5,7 milliards d’euros de

sorties de fonds comptabilisées l’année dernière au titre de ce

bon.

Les charges d’exploitation ont progressé au cours du trimestre

sous revue mais sont restées tout à fait conformes à nos prévisions

pour l’ensemble de l’exercice 2024. Les charges des services

d’assurance ont augmenté, en partie à cause des intempéries et des

inondations qui ont frappé l’Europe centrale, plus particulièrement

la tempête Boris. À ce jour, nous aidons quelque 10 000 clients à

gérer l’impact des inondations causées par cette tempête. Nous

avons en outre ouvert un fonds de donation. Les réductions de

valeur sur crédits, sans la réserve pour incertitudes géopolitiques

et macroéconomiques, ont augmenté par rapport au trimestre

précédent, ce qui s’est traduit par un ratio du coût du crédit de

16 points de base pour les neuf premiers mois de 2024, nettement

inférieur aux prévisions. Si l’on inclut la réserve pour

incertitudes géopolitiques et macroéconomiques, le ratio du coût du

crédit s’élève à 10 points de base pour les neuf premiers mois de

2024. Au cours du trimestre sous revue, nous avons également

enregistré un bénéfice exceptionnel de 79 millions d’euros, sous le

poste quote-part dans le résultat des entreprises associées et

joint-ventures.

Nous conservons une excellente solvabilité, avec un ratio common

equity à pleine charge de 15,2% à fin septembre 2024. Notre

liquidité est elle aussi restée très solide, comme en témoignent un

ratio LCR de 159% et un ratio NSFR de 142%. Comme annoncé

précédemment et en accord avec notre politique générale en matière

de dividende, nous verserons un dividende intérimaire de 1 euro par

action le 14 novembre 2024, en tant qu’acompte sur le dividende

total pour l’exercice 2024.

La proportion de produits bancaires et d'assurance vendus par

voie numérique a continué d'augmenter: basée sur une sélection de

produits clés, environ 55% de nos produits bancaires et 29% de nos

produits d'assurance ont été vendus par voie numérique, contre 51%

et 26% il y a un an. Kate, notre assistant numérique personnel,

connaît également une évolution positive: à ce jour, plus de 5

millions de clients ont déjà fait appel à ses services, ce qui

représente une augmentation de 37% par rapport à l'année

précédente. Ainsi, la proportion des demandes résolues de manière

totalement autonome par Kate continue de s’améliorer et s'élève

désormais à 67% en Belgique et à 69% en République tchèque. J’ai

par ailleurs l’immense plaisir d’ajouter que nos efforts couronnés

de succès en matière de numérisation et d'innovation sont

régulièrement salués par des tiers. Je suis particulièrement fier

que le cabinet d’études international indépendant Sia Partners nous

ait fait l’honneur, il y a tout juste quelques semaines, d’élire

KBC Mobile meilleure application bancaire mobile au monde.

Nous avons pour objectif ultime de devenir le bancassureur de

référence sur l’ensemble de nos marchés clés. Cette ambition se

nourrit de notre modèle économique centré sur nos clients, et,

surtout, de la confiance que nous accordent nos clients, nos

collaborateurs, nos actionnaires et les autres parties prenantes.

Cette confiance sans faille nous est précieuse et nous en sommes

profondément reconnaissants.’

Johan Thijs

Chief Executive Officer

- 3q2024-pb-fr

- 3q2024-quarterly-report-en

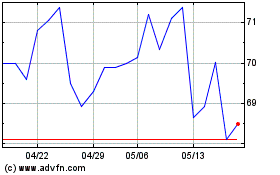

KBC Groep NV (EU:KBC)

過去 株価チャート

から 3 2025 まで 4 2025

KBC Groep NV (EU:KBC)

過去 株価チャート

から 4 2024 まで 4 2025