Regolamento della procedura congiunta e delisting delle azioni

Unieuro dall’Euronext Star Milan

COMUNICATO STAMPA

Ivry-sur-Seine, Francia — 8 gennaio 2025, 5.45 pm CEST

È VIETATA LA DIVULGAZIONE, LA PUBBLICAZIONE O LA

DISTRIBUZIONE DEL PRESENTE COMUNICATO, IN TUTTO O IN PARTE, IN O

VERSO GLI STATI UNITI D’AMERICA, L’AUSTRALIA, IL CANADA, IL

GIAPPONE O QUALSIASI ALTRO PAESE IN CUI TALE COMUNICAZIONE

VIOLEREBBE LA NORMATIVA APPLICABILE

OFFERTA PUBBLICA VOLONTARIA DI ACQUISTO E

SCAMBIO SULLA TOTALITÀ DELLE AZIONI UNIEURO

REGOLAMENTO DELLA PROCEDURA

CONGIUNTA

DELISTING DELLE AZIONI UNIEURO

DALL’EURONEXT STAR MILAN

COMUNICAZIONE AI SENSI DELL’ART. 36 DEL

REGOLAMENTO ADOTTATO DALLA CONSOB CON DELIBERA N. 11971 DEL 14

MAGGIO 1999, COME SUCCESSIVAMENTE MODIFICATO E INTEGRATO (“IL

REGOLAMENTO EMITTENTI”).

Con riferimento alla procedura congiunta per

l’esercizio del diritto di acquisto ai sensi dell’articolo 111 del

Decreto Legislativo 24 febbraio 1998, n. 58, come successivamente

modificato (il “TUF”) e per l’adempimento dell’obbligo di acquisto

ai sensi dell’articolo 108, comma 1, del TUF (la “Procedura

Congiunta”) avviata da Fnac Darty SA (“Fnac Darty”) e RUBY Equity

Investment S.a r.l. (“Ruby” e, insieme a Fnac Darty, gli

“Offerenti”) in data 19 dicembre 2024 per le 687.663 azioni

ordinarie in circolazione di Unieuro S.p.A. (“Unieuro” o

l’“Emittente”), escluse le azioni proprie detenute da Unieuro,

diverse da quelle detenute dagli Offerenti e da Fnac Darty V SAS

(in qualità di Persona che Agisce di Concerto con gli Offerenti ai

fini dell’Offerta) a seguito del completamento della Procedura di

Adempimento dell’Obbligo di Acquisto ai sensi dell’art. 108, comma

2, del TUF (le “Ulteriori Azioni Residue”), gli Offerenti

annunciano che in data odierna è stato portato a termine il

regolamento della Procedura Congiunta.

I termini non definiti nel presente comunicato

hanno il medesimo significato ad essi attribuito nel documento di

offerta (il “Documento di Offerta”), approvato con delibera Consob

n. 23231 del 23 agosto 2024 e pubblicato in data 24 agosto 2024,

tra l’altro, sul sito internet di Unieuro (www.unieurospa.com) e

sul sito internet di Fnac Darty (www.fnacdarty.com), nonché nel

comunicato pubblicato in data 12 dicembre 2024 avente ad oggetto i

risultati definitivi della Procedura di Adempimento dell’Obbligo di

Acquisto ai sensi dell’Art. 108, comma 2, del TUF e le informazioni

sui termini e le condizioni della Procedura Congiunta (il

“Comunicato del 12 Dicembre 2024”).

REGOLAMENTO DELLA PROCEDURA

CONGIUNTA

Come già indicato nel comunicato stampa sui

risultati finali della Procedura Congiunta pubblicato dagli

Offerenti in data 3 gennaio 2025, in relazione alle 139.558

Ulteriori Azioni Residue per le quali sono state presentate

Richieste di Vendita Relative alla Procedura Congiunta, gli

Azionisti Richiedenti hanno optato per:

(i) il

Corrispettivo dell’Offerta (ossia, per ciascuna Azione Unieuro,

Euro 9,00, quale Componente in Denaro, e n. 0,1 azioni Fnac Darty

di nuova emissione, quale Componente in Azioni) con riferimento a

n. 124.481 Ulteriori Azioni Residue e ;

(ii) il

Corrispettivo Alternativo in Denaro (vale a dire, 11,67208 Euro per

ciascuna Azione Unieuro) con riferimento a n. 15.077 Ulteriori

Azioni Residue.

Come specificato anche nel comunicato stampa

relativo ai risultati finali della Procedura Congiunta, i titolari

delle rimanenti n. 548.105 Ulteriori Azioni Residue per le quali

non sono state presentate Richieste di Vendita Relative alla

Procedura Congiunta (gli “Azionisti Non Richiedenti”) avranno

diritto al solo Corrispettivo dell’Offerta.

Con riferimento alle 139.558 Ulteriori Azioni

Residue per le quali sono state presentate Richieste di Vendita

Relative alla Procedura Congiunta, in data odierna gli Offerenti

hanno acquistato tali azioni e pagato:

(i) la Componente

in Azioni, mediante il trasferimento del relativo numero di azioni

Fnac Darty, per il tramite degli Intermediari Incaricati, sui conti

titoli detenuti dagli Azionisti Richiedenti presso gli Intermediari

Depositari (in conformità ai termini e secondo le modalità indicate

nella Richiesta di Vendita Relativa alla Procedura Congiunta);

(ii) la Componente

in Denaro e il Corrispettivo Alternativo in Denaro spettanti agli

Azionisti Richiedenti che ne abbiano fatto richiesta, mediante

trasferimento dei relativi importi agli Intermediari Incaricati,

che provvederanno a trasferire i fondi agli Intermediari

Depositari, i quali a loro volta li accrediteranno agli Azionisti

Richiedenti in conformità alle istruzioni impartite dai medesimi

Azionisti Richiedenti.

Per le restanti n. 548.105 Ulteriori Azioni

Residue, per le quali non sono state presentate Richieste di

Vendita Relative alla Procedura Congiunta (con esclusione delle

azioni proprie detenute da Unieuro), ai sensi dell’articolo 111,

comma 3, del TUF, gli Offerenti in data odierna hanno comunicato a

Unieuro che:

(i) sono state impartite

istruzioni irrevocabili da parte di Fnac Darty (a) a Euroclear

France, tramite Uptevia SA, per la creazione delle n. 54.811 azioni

Fnac Darty necessarie per il pagamento della Componente in Azioni

spettante agli Azionisti Non Richiedenti e (b) all’Intermediario

Incaricato del Coordinamento della Raccolta delle Adesioni di

mettere tali azioni Fnac Darty a disposizione degli Azionisti Non

Richiedenti presso il sistema di gestione accentrata di Monte

Titoli S.p.A. per la riscossione attraverso i relativi Intermediari

Depositari aderenti a Monte Titoli S.p.A. nonché

(ii) l’importo

complessivo necessario per il pagamento della Componente in Denaro

agli Azionisti Non Richiedenti è stato depositato sui conti

correnti bancari vincolati aperti dagli Offerenti presso

l’Intermediario Incaricato del Coordinamento della Raccolta delle

Adesioni.

Ai sensi dell'articolo 111, comma 3, del TUF,

dal momento in cui gli Offerenti hanno effettuato la suddetta

comunicazione a Unieuro, è divenuto efficace il trasferimento agli

Offerenti della titolarità di tutte le Ulteriori Azioni Residue per

le quali non è stata presentata alcuna Richiesta di Vendita

Relativa della Procedura Congiunta e l’Emittente ha pertanto

aggiornato il proprio libro soci di conseguenza.

Al fine di pagare il Corrispettivo dell’Offerta

agli Azionisti Richiedenti nonché agli Azionisti Non Richiedenti,

Fnac Darty, in esecuzione dell’Aumento di Capitale a Servizio

dell’Offerta, ha emesso n. 67.260 azioni Fnac Darty, rappresentanti

il 0,23% del capitale sociale di Fnac Darty a seguito di tale

emissione alla Data di Pagamento della Procedura Congiunta. A

seguito di tale emissione, il capitale sociale sottoscritto e

versato di Fnac Darty è rappresentato da 29.682.146azioni

ordinarie. L’importo complessivo della Componente in Denaro

spettante agli Azionisti Richiedenti e agli Azionisti Non

Richiedenti è pari a Euro 6.053.280,75, mentre l’importo

complessivo del Corrispettivo Alternativo in Denaro spettante agli

Azionisti Richiedenti che ne hanno fatto richiesta nelle loro

Richieste di Vendita Relative alla Procedura Congiunta è pari a

Euro 175.979,95.

Le eventuali Parti Frazionarie spettanti ai

titolari delle Ulteriori Azioni Residue saranno aggregate e vendute

dall’Intermediario Incaricato del Coordinamento della Raccolta

delle Adesioni e il conseguente Importo in Contanti della Parte

Frazionaria sarà successivamente distribuito ai relativi titolari

delle Ulteriori Azioni Residue, secondo i termini e le tempistiche

descritte nel Comunicato del 12 Dicembre 2024.

L’obbligo degli Offerenti di pagare il

Corrispettivo della Procedura Congiunta si riterrà adempiuto quando

l’esatto numero di azioni Fnac Darty dovute come Componente in

Azioni e l’esatto Importo in Contanti della Parte Frazionaria (se

del caso) nonché l’esatto importo della Componente in Denaro o, se

il Corrispettivo Alternativo in Denaro era richiesto o dovuto,

l’esatto importo del Corrispettivo Alternativo in Denaro sarà

trasferito agli Intermediari Incaricati o agli Intermediari

Depositari, a seconda del caso. Gli Azionisti Richiedenti e gli

Azionisti Non Richiedenti sopporteranno il rischio che gli

Intermediari Incaricati o gli Intermediari Depositari non

trasferiscano loro le azioni Fnac Darty dovute come Componente in

Azioni, l’Importo in Contanti della Parte Frazionaria (se del

caso), la Componente in Denaro o il Corrispettivo Alternativo in

Denaro a loro dovuto, o ritardino tale trasferimento.

DELISTING DELLE AZIONI

UNIEURO

Gli Offerenti ricordano che, con provvedimento

n. 9031 emesso in data 13 dicembre 2024, Borsa Italiana S.p.A. ha

disposto il delisting delle azioni dell’Emittente dall’Euronext

STAR Milan organizzato e gestito da Borsa Italiana S.p.A. a partire

dall’8 gennaio 2025, previa sospensione delle azioni Unieuro dalla

negoziazioni nelle sedute del 6 e 7 gennaio 2025.

*****

Legal Disclaimer

L’Offerta, Procedura di Adempimento

dell’Obbligo di Acquisto ai sensi dell’art. 108, comma 2, del TUF e

la Procedura Congiunta sono state lanciate esclusivamente in Italia

e saranno effettuate indistintamente e a parità di condizioni per

tutti i possessori di azioni Unieuro, come indicato nel comunicato

pubblicato ai sensi dell’articolo 102 del Decreto Legislativo

italiano 24 febbraio 1998, n. 58 e meglio descritto nel Documento

d’Offerta pubblicato ai sensi della normativa applicabile.

L’Offerta, la Procedura di Adempimento

dell’Obbligo di Acquisto ai sensi dell’art. 108, comma 2, del TUF e

la Procedura Congiunta non sono state e non saranno promosse negli

Stati Uniti d’America (compresi i suoi territori e possedimenti,

qualsiasi Stato degli Stati Uniti d’America e il Distretto di

Columbia) (gli “Stati Uniti”), in Canada, in Giappone, in

Australia, nonché in qualsiasi altro paese in cui la promozione e

l’adesione alle stesse non sarebbero conformi alle leggi e ai

regolamenti in materia di mercati finanziari o ad altre leggi e

regolamenti locali o non sarebbero comunque consentite in assenza

di preventiva registrazione, approvazione o deposito presso le

rispettive autorità di vigilanza (tali paesi, inclusi Stati Uniti,

Canada, Giappone e Australia, i “Paesi Esclusi”), né utilizzando

strumenti di comunicazione o commercio nazionale o internazionale

dei Paesi Esclusi (ivi inclusi, a titolo esemplificativo, la rete

postale, il fax, il telex, la posta elettronica, il telefono e

internet), né attraverso qualsivoglia struttura di alcun

intermediario finanziario dei Paesi Esclusi, né in alcun altro

modo. Non sono state intraprese né saranno intraprese azioni volte

a permettere l’effettuazione dell’Offerta e/o della Procedura di

Adempimento dell’Obbligo di Acquisto ai sensi dell’art. 108, comma

2, del TUF e/o della Procedura Congiunta in alcuno dei Paesi

Esclusi.

Copia, parziale o integrale, di qualsiasi

documento relativo all’Offerta e/o alla Procedura di Adempimento

dell’Obbligo di Acquisto ai sensi dell’art. 108, comma 2, del TUF

e/o alla Procedura Congiunta, incluso il presente comunicato, non è

e non dovrà essere inviata, né in qualsiasi modo trasmessa, o

comunque distribuita, direttamente o indirettamente, nei Paesi

Esclusi. Chiunque riceva i suddetti documenti non dovrà

distribuirli, inviarli o spedirli (né a mezzo di posta né

attraverso alcun altro mezzo o strumento di comunicazione o

commercio internazionale) nei Paesi Esclusi. Ogni documento

relativo all’Offerta e/o alla Procedura di Adempimento dell’Obbligo

di Acquisto ai sensi dell’art. 108, comma 2, del TUF e/o alla

Procedura Congiunta, ivi incluso il presente comunicato, non

costituisce e non dovrà essere interpretato come un’offerta di

strumenti finanziari rivolta a persone domiciliate e/o residenti

nei Paesi Esclusi. Nessun titolo può essere offerto o venduto nei

Paesi Esclusi in assenza di una specifica autorizzazione ai sensi

delle applicabili disposizioni di legge locale dei Paesi Esclusi o

di una deroga alla stessa.

Il presente comunicato non costituisce

un’offerta per vendere o una sollecitazione di offerte di acquisto

o di sottoscrizione di azioni.

Il presente comunicato e le informazioni in

esso contenute non sono destinati alla distribuzione negli Stati

Uniti. Questo comunicato non costituisce, né fa parte di alcuna

offerta di vendita o scambio, né di alcuna sollecitazione di

offerta per acquistare strumenti finanziari negli Stati Uniti. I

titoli di Fnac Darty non sono stati e non saranno registrati ai

sensi dello U.S. Securities Act e non possono essere offerti o

venduti negli Stati Uniti in assenza di registrazione o di

un’esenzione dalla registrazione, ovvero nel contesto di

un’operazione non soggetta ai requisiti di registrazione del

Securities Act. Non vi è intenzione di registrare gli strumenti

finanziari qui menzionati negli Stati Uniti o di effettuare

un’offerta pubblica di tali strumenti finanziari negli Stati

Uniti.

Fnac Darty

Presente in 13 Paesi, Fnac Darty è leader

europeo nel settore del retail di prodotti per l’intrattenimento e

il tempo libero, dell’elettronica di consumo e degli

elettrodomestici. Il Gruppo, che conta quasi 25.000 dipendenti,

dispone di una rete multicanale di oltre 1.000 punti vendita a fine

dicembre 2023 ed è uno dei principali player dell’e-commerce in

Francia (oltre 27 milioni di visitatori unici al mese in media) con

i suoi tre siti commerciali, fnac.com, darty.com e

natureetdecouvertes.com. Leader nel settore omnichannel, Fnac Darty

ha registrato un fatturato di circa 8 miliardi di euro nel 2023, di

cui il 22% realizzato online. Per maggiori informazioni:

www.fnacdarty.com.

CONTATTI

ANALISTI/INVESTITORI

Domitille Vielle – Responsabile delle relazioni con gli investitori

– domitille.vielle@fnacdarty.com – +33 (0)6 03 86 05 02

Laura Parisot – Relazioni con gli investitori –

laura.parisot@fnacdarty.com – +33 (0)6 64 74 27 18

STAMPA

Marianne Hervé – mherve@image7.fr – +33 (0)6 23 83 59 29

Roberto Patriarca, Community (Italia) – +39 335 650 9568

Angela Gammino, Community (Italia) – +39 335 718 6754

Beatrice Grosso, Community (Italia) – +39 335 708 8018

- 20250108_CS Settlement of the Joint Procedure (ITA)

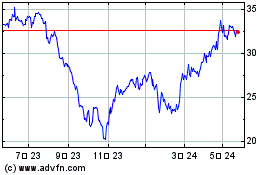

Fnac Darty (EU:FNAC)

過去 株価チャート

から 12 2024 まで 1 2025

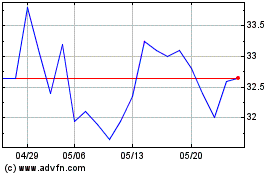

Fnac Darty (EU:FNAC)

過去 株価チャート

から 1 2024 まで 1 2025