O governo e alguns dos maiores bancos em operação no país estão

discutindo soluções para acelerar a saída da Novonor do controle da

Braskem, a maior empresa petroquímica da América Latina, disseram

pessoas familiarizadas com as negociações.

A Novonor, antiga Odebrecht, vem explorando a venda do controle

da Braskem há anos, sem, contudo, conseguir fechar um acordo.

O grupo tem sido pressionado a desinvestir porque, no auge da

operação “Lava Jato”, colocou suas ações da Braskem (BOV:BRKM5)

como garantia de R$ 15 bilhões em dívidas bancárias, incluindo

dinheiro devido ao Banco Nacional de Desenvolvimento Econômico e

Social, BNDES. Hoje, as ações oferecidas em garantia valem menos de

um terço do valor da dívida.

Em vez de uma simples troca de dívida da Novonor por ações da

Braskem, como proposto inicialmente, a ideia predominante hoje

entre os bancos credores é consolidar essas ações em um fundo de

participação privada (FIP) controlado pelos bancos.

O FIP proposto seria administrado por um executivo experiente

com capital e conhecimento para fazer investimentos, visando o

crescimento da empresa e, potencialmente, aumentando o seu valor de

mercado, disseram três pessoas, que pediram anonimato porque as

negociações são privadas.

O governo Luiz Inácio Lula da Silva, por meio do BNDES, está

liderando algumas dessas negociações, disseram as fontes, com o

objetivo de manter influência na empresa, por meio de um acordo de

acionistas com a Petrobras, a segunda maior acionista da

Braskem.

Em entrevista à Reuters, o presidente do BNDES, Aloizio

Mercadante, confirmou o interesse em resolver o impasse da

Braskem.

“Há sim uma solução que está sendo construída, aliás, mais de

uma”, disse Mercadante. “Todos os bancos credores estão

interessados, assim como a Petrobras”, acrescentou, sem dar

detalhes ou especificar um cronograma para as negociações.

Os outros bancos credores da Braskem, Bradesco, Itaú Unibanco,

Banco do Brasil e Santander, não quiseram comentar.

A Novonor, que em maio disse em um comunicado que estava

engajada na venda de sua participação na Braskem, também não quis

comentar.

Fontes disseram que a Novonor gostaria de manter uma pequena

participação na Braskem, mas nem todos os bancos concordam com

isso.

O grupo de engenharia detém 50,1% das ações com direito a voto

da Braskem e 38,3% do capital total.

Devido aos desafios do setor petroquímico e uma série de

problemas domésticos, incluindo questões ambientais, o valor de

mercado da Braskem caiu para cerca de R$ 12 bilhões, reduzindo o

valor das ações da Novonor para menos de R$ 5 bilhões.

“Para que essa dívida seja paga, as ações da Braskem têm que se

valorizar”, disse uma fonte familiarizada com as discussões,

calculando que o preço de saída das ações para os bancos seria em

torno de R$ 60, cerca de quatro vezes o preço atual das ações.

PROBLEMAS COM POSSÍVEIS COMPRADORES

A venda da maior parte da participação da Novonor para um

terceiro que dividiria o controle com a Petrobras ainda não está

completamente descartada, apesar de uma série de tentativas

frustradas, disseram as fontes.

No entanto, vender o controle da Braskem continua sendo

desafiador dado o acordo de acionistas com a Petrobras, segundo

analistas e pessoas envolvidas nas negociações.

“Qualquer pessoa que adquirir a Braskem terá que lidar com um

parceiro cujos interesses não necessariamente estarão alinhados com

os seus”, disse Ricardo Schweitzer, analista financeiro

independente.

A Braskem também continua lidando com as consequências de um

desastre de 2018 em Maceió, onde autoridades dizem que a extração

de sal-gema pela empresa desestabilizou o solo, causando rachaduras

nas edificações, forçando dezenas de milhares de moradores a

deixarem suas casas.

Nos últimos seis anos, a Novonor se envolveu em negociações

malsucedidas com a LyondellBasell, bem como com os grupos

brasileiros Unipar e J&F Investimentos.

Uma pessoa familiarizada com a situação disse à Reuters que a

LyondellBasell desistiu do negócio devido a incertezas relacionadas

a uma investigação sobre o desastre de Maceió.

Em 2023, a National Oil Co (Adnoc), de Abu Dhabi, e o Apollo

Global Management fizeram uma oferta conjunta de até R$ 37,5

bilhões para comprar todas as ações da empresa, antes que as

negociações fracassassem.

A Adnoc continuou negociando sozinha, oferecendo-se para comprar

apenas a participação da Novonor na empresa, mas também encerrou as

negociações quando a situação em Maceió se tornou mais dramática,

disseram duas fontes.

Dois dos grupos que chegaram a se interessar pela compra das

ações da Novonor na Braskem disseram à Reuters, sob condição de

anonimato, que seria difícil comprar uma participação tão grande de

uma empresa de propriedade conjunta com a estatal Petrobras. Os

outros se recusaram a comentar ou não responderam a pedidos de

comentários.

Você é trader? Aumente seus lucros no mercado

financeiro!

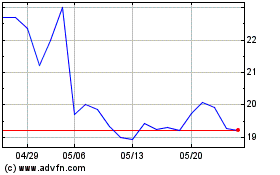

(BOV:BRKM5) tem:

📈 1ª Resistência: 15,74

📉 1° Suporte: 14,3

💲 Cotação no momento: Braskem -0,65%, negociada a

R$ 15,33

Pronto para levar suas operações ao próximo nível?

Seja você um iniciante ou um trader experiente,

descubra estratégias comprovadas que podem

potencializar seus ganhos.

Aproveite agora: acesse ferramentas avançadas, análises

de especialistas e sinais exclusivos para melhorar suas decisões no

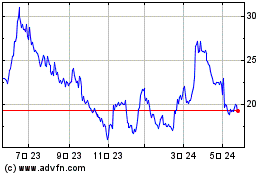

mercado. Um ano atrás, Braskem valia 19,45 reais e teve um

rendimento de -24,16% nos últimos 12 meses. Confira o histórico da BRKM5

Não perca mais oportunidades! Clique aqui e

transforme seus resultados em reais!

Informações Reuters

BRASKEM PNA (BOV:BRKM5)

過去 株価チャート

から 11 2024 まで 12 2024

BRASKEM PNA (BOV:BRKM5)

過去 株価チャート

から 12 2023 まで 12 2024