Gecina place 1,5 md d'euros d'obligations pour refinancer une partie du rachat d'Eurosic

2017年6月28日 - 4:01AM

Bourse Web Dow Jones (French)

PARIS (Agefi-Dow Jones)--Le groupe immobilier Gecina (GFC.FR) a

annoncé mardi avoir placé une émission obligataire d'un montant de

1,5 milliard d'euros, afin de refinancer une partie du rachat de sa

concurrente Eurosic (ERSC.FR).

Cette acquisition d'un montant de 3 milliards d'euros, qui doit

permettre au nouvel ensemble de devenir la quatrième foncière

européenne avec un patrimoine de 19,3 milliards d'euros, avait été

dévoilée le 21 juin.

L'émission obligataire en question a été réalisée en trois

tranches, avec un coupon moyen de 1,3% et une maturité moyenne de

10 ans. Elle servira à refinancer partiellement le "bridge"

(financement-relais) de 2,5 milliards d'euros compris dans le

montage financier de l'acquisition d'Eurosic, a expliqué Gecina

dans un communiqué.

La dette de Gecina est notée BBB+ et est complétée d'une

perspective positive chez Standard & Poor's. Elle est notée A3

et assortie d'une perspective négative au sein de l'agence

Moody's.

Le solde du rachat d'Eurosic sera refinancé par une augmentation de

capital avec droits préférentiels de souscription de 1 milliard

d'euros, a rappelé Gecina.

-Christine Lejoux, Agefi-Dow Jones; (0)1 41 27 48 14;

clejoux@agefi.fr ed : JEB

(END) Dow Jones Newswires

June 27, 2017 14:41 ET (18:41 GMT)

Copyright (c) 2017 Dow Jones & Company, Inc.

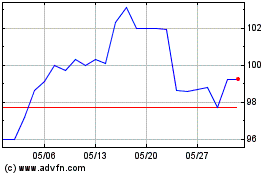

Gecina Nom (EU:GFC)

過去 株価チャート

から 6 2024 まで 7 2024

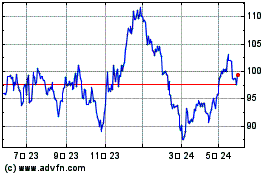

Gecina Nom (EU:GFC)

過去 株価チャート

から 7 2023 まで 7 2024