Gecina: émission obligataire à 7 ans de 650 mlns d'euros, coupon à 4,75%

2012年4月4日 - 12:49AM

Bourse Web Dow Jones (French)

La société foncière Gecina (GFC.FR) a fixé le prix de son

émission obligataire à sept ans d'un montant de 650 millions

d'euros, a déclaré mardi l'une des banques chargées de piloter

l'opération.

Cette obligation, qui arrive à échéance le 11 avril 2019, offre un

rendement de 4,75%, sur la base d'un prix indicatif avant le

placement faisant ressortir un spread de 290 points de base

au-dessus des taux midswaps.

Barclays, BNP Paribas, Crédit Agricole, Crédit Mutuel CIC, Natixis,

Royal Bank of Scotland et Société Générale sont co-chefs de file de

l'opération.

L'émetteur est noté "Baa3" par Moody's et "BBB-" par Standard &

Poor's.

-Ben Edwards, Dow Jones Newswires

(Version française Céline Fabre)

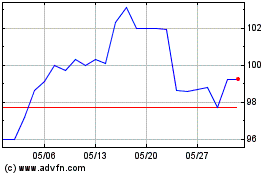

Gecina Nom (EU:GFC)

過去 株価チャート

から 6 2024 まで 7 2024

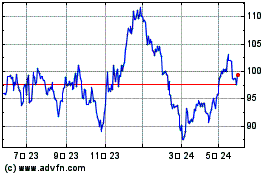

Gecina Nom (EU:GFC)

過去 株価チャート

から 7 2023 まで 7 2024