RAMSAY SANTE : Refinancement du contrat de dette senior

2024年7月17日 - 12:45AM

RNSを含む英国規制内ニュース (英語)

RAMSAY SANTE : Refinancement du contrat de dette senior

COMMUNIQUÉ DE PRESSE

Paris, le 16 juillet 2024

Refinancement du contrat de dette

senior

- Ramsay Santé a

lancé aujourd'hui le processus d’« Amend & Extend »

pour le refinancement de son contrat de dette senior de 1 650

millions d'euros, dont 100 millions d'euros de ligne RCF et 100

millions d'euros de ligne Capex, afin de prolonger de manière

proactive ses prochaines échéances de 2026-2027.

- La réalisation

de ce processus d’« Amend & Extend » est soumise aux

conditions du marché.

- Ce refinancement

permettrait à Ramsay Santé de soutenir la mise en œuvre de ses

initiatives clés dans le cadre de son plan stratégique « Yes We

Care ».

- Dans le cadre de

ce projet de refinancement, l'objectif de ce communiqué est de

fournir aux prêteurs existants et potentiels des états financiers

non audités pour la période de 9 mois close au 31 mars 2024 ainsi

que les principales tendances et informations financières non

auditées à fin mai 2024.

**********

- Le chiffre

d'affaires a augmenté de +6,9% à 3,7 milliards d’euros sur la

période de 9 mois close au 31 mars 2024, principalement soutenu par

une croissance organique dynamique. L'EBITDA1 a diminué

de -1,2% à 445 millions d'euros malgré une activité en hausse,

principalement en raison de la baisse des subventions, et d’un

écart accru entre augmentations tarifaires d’une part et inflation

de la base de coûts d’autre part.

- La croissance de

l'activité dans nos différents pays a été solide sur la période des

douze derniers mois (LTM) se terminant au 31 mai 2024. Si l’on

ajoute l’effet de l'indexation des tarifs et des mesures

d'efficacité en cours dans un environnement inflationniste

difficile, cela se traduit par une croissance du chiffre d'affaires

de +7,0% et une croissance résiliente de l'EBITDA1

de

+8 millions d'euros (+1,3%) par rapport à la période de douze

derniers mois (LTM) de l'année précédente se terminant le 31 mai

2023. Cela reflète également une croissance de l'EBITDA1

de +33 millions d'euros par rapport à la période des douze mois

(LTM) se terminant le 31 décembre 2023, et de +11 millions d'euros

par rapport à la période des douze mois (LTM) se terminant le 31

mars 2024.

- Le ratio de

levier net pré-IFRS16 (LTM) s'élève à 5,0x à fin mars 2024 et à

4,9x à fin mai 2024, contre 5,4x à fin décembre 2023.

- Ramsay Santé

poursuit ses actions renforçant son rôle de coordinateur privilégié

des parcours de soins intégrés et d’acteur privé de choix de soins

hospitaliers et de soins primaires, en soutien aux secteurs publics

de santé français et nordiques. Cela s’est traduit par une

augmentation de 4 % des admissions de patients dans nos

établissements de soins MCO au cours de la période juillet 2023 -

mai 2024, par rapport à la période correspondante de l'année

précédente.

- En France, dans

le cadre de la campagne tarifaire MCO 2024 et après plusieurs

itérations, le groupe bénéficiera, en plus de la hausse tarifaire

de 0,3% à compter de mars 2024, de la suppression du coefficient

d'annulation du CICE, soit un équivalent de 2,2% de hausse

tarifaire supplémentaire à compter du 1er juillet 2024,

et du financement de mesures spécifiques pour les équipes de nuit

et de week-end.

- Le groupe Ramsay

Santé a poursuivi ces derniers mois le déploiement de son plan

stratégique

« Yes We Care » pour proposer des parcours de soins intégrés, de

qualité, abordables et de proximité à tous les patients, en

accroissant son portefeuille d'équipements d'imagerie, en

élargissant son réseau de centres de soins primaires et en

déployant de nouvelles solutions digitales. L'une des réalisations

de cette année a été l'acquisition le 14 juin 2024 des centres de

médecine générale Cosem à Paris et dans d'autres grandes villes en

France, qui prennent en charge plus d’1 million de patients par an

en médecine générale et spécialisée, dentisterie, imagerie et

laboratoires d’analyse.

Pascal Roché, directeur général de

Ramsay Santé, déclare :

« Le refinancement de notre contrat de dette

senior permettrait à Ramsay Santé de sécuriser davantage son

développement dans la poursuite de notre stratégie, en tant que

partenaire de confiance choisi par nos patients, médecins, employés

et créanciers en tant qu’acteur privilégié et coordonnateur de

soins tout au long du parcours des patients. Ramsay Santé et

l'ensemble de ses collaborateurs avec sa communauté médicale

continuent à se mettre au service du secteur de la santé et de ses

patients, tant en France que dans les 3 pays nordiques, malgré la

raréfaction des ressources et le poids de l'inflation. »

Le conseil d'administration a approuvé la

présente communication des états financiers non audités pour la

période de 9 mois close au 31 mars 2024 (qui figurent en Annexe de

ce communiqué) ainsi que les principales tendances et informations

financières non auditées à fin mai 2024, lors de sa réunion du 15

juillet 2024.

À propos de Ramsay Santé

Ramsay Santé est le leader européen de

l'hospitalisation privée et des soins primaires en Europe avec 38

000 salariés et 9 300 praticiens au service de 12 millions de

patients dans nos 465 établissements répartis dans 5 pays : France,

Suède, Norvège, Danemark et Italie. Ramsay Santé propose, en

hospitalisation, la quasi-totalité des prises en charges médicales

et chirurgicales dans trois

métiers : Médecine-Chirurgie-Obstétrique (MCO), Soins Médicaux et

de Réadaptation (SMR) et Santé Mentale.

Ramsay Santé est, statutairement, une société à

mission qui s’engage à améliorer la santé de toutes et tous, en

innovant constamment. Partout où il est présent, le Groupe

participe aux missions de service public de santé et au maillage

sanitaire du territoire. Par ses actions et la mobilisation

constante de ses équipes, Ramsay Santé s’engage à sécuriser les

parcours de soin des patientes et des patients, de la prévention au

suivi.

Chaque année, le groupe investit plus de 200

millions d'euros dans l'innovation pour accompagner l’évolution et

la diversité des parcours du soin, sur le plan médical,

hospitalier, digital ou administratif. Grâce à cet engagement,

notre Groupe renforce l’accès aux soins pour tous, s’engage à

proposer les meilleurs soins, à systématiser le dialogue avec ses

parties prenantes et à mieux protéger la planète pour améliorer la

santé.

Facebook: https://www.facebook.com/RamsaySante

Instagram: https://www.instagram.com/ramsaysante

Twitter: https://twitter.com/RamsaySante

LinkedIn: https://www.linkedin.com/company/ramsaysante

YouTube: https://www.youtube.com/c/RamsaySante

Code ISIN and Euronext Paris:

FR0000044471

Website:

www.ramsaysante.fr

Relations investisseurs /

analystes

Relations presse

Clément

Lafaix Brigitte

Cachon

Tel. +33 1 87 86 21

52 Tel.

+33 1 87 86 22 11

clement.lafaix@ramsaysante.fr brigitte.cachon@ramsaysante.fr

|

ÉTAT CONSOLIDÉ DU RÉSULTAT GLOBAL - NON

AUDITÉ |

|

(En millions d'euros) |

Du 1er juillet 2023 au

31 mars 2024 |

Du 1er juillet 2022 au 31 mars 2023 |

|

CHIFFRE D’AFFAIRES |

3 701.3 |

3 462.2 |

|

Frais de personnel |

(1 902.1) |

(1 847.4) |

|

Achats consommés |

(800.2) |

(724.6) |

|

Autres charges et produits opérationnels |

(373.4) |

(268.0) |

|

Impôts et taxes |

(106.9) |

(103.1) |

|

Loyers |

(74.1) |

(69.1) |

|

EXCÉDENT BRUT D’EXPLOITATION |

444.6 |

450.0 |

|

Amortissements |

(307.6) |

(296.1) |

|

Résultat opérationnel courant |

137.0 |

153.9 |

|

Coûts des restructurations |

(7.5) |

(8.8) |

|

Résultat de la gestion du patrimoine immobilier et financier |

12.5 |

32.2 |

|

Autres produits et charges non courants |

5.0 |

23.4 |

|

Résultat opérationnel |

142.0 |

177.3 |

|

Coût de l’endettement brut |

(88.9) |

(51.6) |

|

Produits de trésorerie et des équivalents de trésorerie |

19.6 |

4.5 |

|

Intérêts financiers liés à la dette de location (IFRS16) |

(59.5) |

(55.7) |

|

Coût de l’endettement financier net |

(128.8) |

(102.8) |

|

Autres produits financiers |

1.4 |

10.0 |

|

Autres charges financières |

(22.1) |

(13.1) |

|

Autres produits et charges financiers |

(20.7) |

(3.1) |

|

Impôt sur les résultats |

(1.4) |

(22.4) |

|

Quote-part dans le résultat des entreprises associées |

-- |

-- |

|

RÉSULTAT NET DE L’ENSEMBLE CONSOLIDE |

(8.9) |

49.0 |

|

Produits et charges enregistrés directement en capitaux

propres |

|

|

|

- Ecarts de conversion |

13.5 |

(34.5) |

|

- Ecarts actuariels relatifs aux indemnités de fin de carrière |

(10.1) |

23.7 |

|

- Variation de la juste valeur des instruments financiers de

couverture |

(8.1) |

6.6 |

|

- Autres |

0.1 |

1.9 |

|

- Effets d’impôt des produits et charges |

1.7 |

(7.3) |

|

Résultats enregistrés directement en capitaux

propres |

(2.9) |

(9.6) |

|

RESULTAT GLOBAL |

(11.8) |

39.4 |

|

VENTILATION DU RESULTAT NET (en millions

d'euros) |

Du 1er juillet 2023 au

31 mars 2024 |

Du 1er juillet 2022 au 31 mars 2023 |

|

- Résultat net part du Groupe |

(20.6) |

39.3 |

|

- Intérêts ne donnant pas le contrôle |

11.7 |

9.7 |

|

RÉSULTAT NET |

(8.9) |

49.0 |

|

RESULTAT NET PAR ACTION (en euros) |

(0.19) |

0.36 |

|

RESULTAT NET DILUÉS PAR ACTION (en euros) |

(0.19) |

0.36 |

|

VENTILATION DU RESULTAT GLOBAL (En millions

d'euros) |

Du 1er juillet 2023 au

31 mars 2024 |

Du 1er juillet 2022 au 31 mars 2023 |

|

- Résultat global part du Groupe |

(23.5) |

29.7 |

|

- Intérêts ne donnant pas le contrôle |

11.7 |

9.7 |

|

RÉSULTAT GLOBAL |

(11.8) |

39.4 |

|

BILAN CONSOLIDÉ – ACTIF - NON AUDITÉ |

|

(En millions d'euros) |

31-03-2024 |

30-06-2023 |

|

Goodwill |

2,075.5 |

2,062.7 |

|

Autres immobilisations incorporelles |

211.1 |

213.8 |

|

Immobilisations corporelles |

993.8 |

991.2 |

|

Droit d'utilisation (IFRS16) |

2,015.8 |

2,047.1 |

|

Participations dans des entreprises associées |

0.2 |

0.2 |

|

Autres actifs financiers non courants |

148.3 |

170.2 |

|

Impôts différés actifs |

84.0 |

106.4 |

|

ACTIFS NON COURANTS |

5 528.7 |

5 591.6 |

|

Stocks |

121.0 |

118.2 |

|

Clients |

715.3 |

538.6 |

|

Autres actifs courants |

388.8 |

329.0 |

|

Actif d’impôt |

9.8 |

17.5 |

|

Actifs financiers courants |

25.9 |

10.7 |

|

Trésorerie et équivalents de trésorerie |

215.7 |

352.2 |

|

ACTIFS COURANTS |

1 476.5 |

1 366.2 |

|

TOTAL ACTIF |

7 005.2 |

6 957.8 |

|

BILAN CONSOLIDÉ – PASSIF - NON AUDITÉ |

|

(En millions d'euros) |

31-03-2024 |

30-06-2023 |

|

Capital social |

82.7 |

82.7 |

|

Prime d’émission |

611.2 |

611.2 |

|

Réserves consolidées |

549.1 |

502.6 |

|

Résultat net part du Groupe |

(20.6) |

49.4 |

|

Capitaux propres part du groupe |

1 222.4 |

1,245.9 |

|

Participations ne donnant pas le contrôle |

34.3 |

31.0 |

|

TOTAL CAPITAUX PROPRES |

1 256.7 |

1 276.9 |

|

Emprunts |

1 876.8 |

1,893.8 |

|

Dette sur engagement d’achat d’intérêts minoritaires |

25.5 |

46.3 |

|

Dette de location non courante (IFRS16) |

1 899.2 |

1,928.0 |

|

Provisions pour retraite et autres avantages au personnel |

111.6 |

105.4 |

|

Provisions non courantes |

146.9 |

155.3 |

|

Autres passifs non courants |

9.2 |

6.7 |

|

Impôts différés passifs |

17.8 |

52.8 |

|

PASSIFS NON-COURANTS |

4 087.0 |

4 188.3 |

|

Provisions courantes |

33.9 |

39.9 |

|

Fournisseurs |

503.6 |

471.9 |

|

Autres passifs courants |

824.9 |

699.6 |

|

Passifs d'impôts |

3.0 |

1.6 |

|

Dettes financières courantes |

60.9 |

58.8 |

|

Dette sur engagement d’achat d’intérêts minoritaires |

7.1 |

7.3 |

|

Dette de location courante (IFRS16) |

228.1 |

213.5 |

|

PASSIFS COURANTS |

1 661.5 |

1 492.6 |

|

TOTAL PASSIF |

7 005.2 |

6 957.8 |

|

TABLEAU DE VARIATION DES CAPITAUX PROPRES

CONSOLIDÉS - NON

AUDITÉ |

|

(En millions d'euros) |

CAPITAL |

PRIME |

RÉSERVES |

RÉSULTATS DIRECTEMENT ENREGISTRES EN CAPITAUX

PROPRES |

RESULTAT GLOBAL DE L’EXERCICE |

CAPITAUX PROPRES PART DU GROUPE |

PARTICI-PATION NE DONNANT PAS LE CONTRÔLE |

CAPITAUX PROPRES |

|

Capitaux propres au 30 juin 2023 |

82.7 |

611.2 |

566.2 |

(63.6) |

49.4 |

1 245.9 |

31.0 |

1 276.9 |

|

Augmentation de capital (après déduction des frais d'émission nets

d'impôts) |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

|

Actions propres |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

|

Stocks options et actions gratuites |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

-- |

|

Résultat N-1 à affecter |

-- |

-- |

49.4 |

-- |

(49.4) |

-- |

-- |

-- |

|

Distribution de dividendes |

-- |

-- |

-- |

-- |

-- |

-- |

(9.0) |

(9.0) |

|

Variation de périmètre |

-- |

-- |

-- |

-- |

-- |

-- |

0.6 |

0.6 |

|

Résultat global de l’exercice |

-- |

-- |

-- |

(2.9) |

(20.6) |

(23.5) |

11.7 |

(11.8) |

|

Capitaux propres au 31 mars 2024 |

82.7 |

611.2 |

615.6 |

(66.5) |

(20.6) |

1 222.4 |

34.3 |

1 256.7 |

|

ETAT DES PRODUITS ET CHARGES ENREGISTRES DIRECTEMENT EN

CAPITAUX PROPRES - NON AUDITÉ |

|

(En millions d'euros) |

30-06-2023 |

Produits et Charges 2023 / 2024 |

31-03-2024 |

|

|

- Ecarts de conversion |

(60.8) |

10.9 |

(49.9) |

|

|

- Ecarts actuariels relatifs aux indemnités de fin de carrière |

(8.3) |

(7.9) |

(16.2) |

|

|

- Variation de la juste valeur des instruments financiers de

couverture |

2.7 |

(6.0) |

(3.3) |

|

|

- Autres |

2.8 |

0.1 |

2.9 |

|

|

Produits et charges reconnus directement en capitaux

propres |

(63.6) |

(2.9) |

(66.5) |

|

|

TABLEAU DES FLUX DE TRESORERIE CONSOLIDÉ ET DE FLUX DE

FINANCEMENT - NON AUDITÉ |

|

(En millions d'euros) |

Du 1er juillet 2023 to

31 mars 2024 |

Du 1er juillet 2022 au

31 mars 2023 |

|

Résultat net de l'ensemble consolidé |

(8.9) |

49.0 |

|

Amortissements |

307.6 |

296.1 |

|

Autres produits et charges non courants |

(5.0) |

(23.4) |

|

Quote-part du résultat net dans les entreprises associées |

-- |

-- |

|

Autres produits et charges financiers |

20.7 |

3.1 |

|

Intérêts financiers liés à la dette de location (IFRS16) |

59.5 |

55.7 |

|

Coût de l'endettement financier net hors Intérêts financiers liés à

la dette de location |

69.3 |

47.1 |

|

Impôts sur résultats |

1.4 |

22.4 |

|

Excédent brut d'exploitation |

444.6 |

450.0 |

|

Éléments non cash dont dotations et reprises provisions

(transactions sans effet de trésorerie) |

(11.6) |

2.0 |

|

Autres produits et charges non courants payés |

(9.7) |

(4.3) |

|

Variation autres actifs et passifs non courants |

(16.1) |

(26.2) |

|

Capacité d'autofinancement avant coût de l’endettement

financier net et impôts |

407.2 |

421.5 |

|

Impôts sur les bénéfices payés |

0.6 |

(22.2) |

|

Variation du besoin en fonds de roulement |

(76.0) |

(62.3) |

|

FLUX NETS GENERES PAR L’ACTIVITE : (A) |

331.8 |

337.0 |

|

Investissements corporels et incorporels |

(125.6) |

(133.9) |

|

Désinvestissements corporels et incorporels |

1.2 |

0.5 |

|

Acquisition d'entités |

(16.1) |

(13.1) |

|

Cession d'entités |

1.3 |

1.1 |

|

Dividendes reçus des sociétés non consolidées |

0.1 |

0.3 |

|

FLUX NETS LIES AUX OPERATIONS D’INVESTISSEMENTS :

(B) |

139.1 |

145.1 |

|

Augmentation du capital et primes d'émission : (a) |

-- |

-- |

|

Augmentation de capital des filiales souscrites par des tiers

(b) |

-- |

0.5 |

|

Dividendes versés aux minoritaires des sociétés intégrées (c) |

(9.0) |

(6.9) |

|

Intérêts financiers versés (d) |

(88.9) |

(51.6) |

|

Produits financiers reçus et autres charges financières payées :

(e) |

19.7 |

(1.8) |

|

Intérêts financiers liés à la dette de location (IFRS16) (f) |

(59.5) |

(55.7) |

|

Frais sur émission d’emprunt (g) |

-- |

-- |

|

Flux avant endettement : (h) =

(A+B+a+b+c+d+e+f+g) |

55.0 |

76.4 |

|

Augmentation des dettes financières: (i) |

7.7 |

191.3 |

|

Remboursement des dettes financières: (j) |

(33.0) |

9.5 |

|

Diminution de la dette de location (IFRS16) (k) |

(169.5) |

(161.8) |

|

FLUX NETS LIES AUX OPERATIONS DE FINANCEMENT : (C) = a + b

+ c + d + e + f + i + j + k |

(332.5) |

(76.5) |

|

VARIATION DE LA TRESORERIE NETTE : ( A + B + C

) |

(139.8) |

115.4 |

|

Incidence des variations des cours de devises |

3.3 |

(8.1) |

|

Trésorerie à l’ouverture |

352.2 |

132.5 |

|

Trésorerie à la clôture |

215.7 |

239.8 |

|

Endettement net à l'ouverture |

3 670.0 |

3 709.9 |

|

Flux avant variation de l’endettement : (h) |

(55.0) |

(76.4) |

|

Immobilisations des frais d’émission d’emprunt |

1.5 |

1.5 |

|

Juste valeur des instruments financiers de couverture |

17.8 |

(10.0) |

|

Variation de périmètre et autres |

1.9 |

(45.8) |

|

Dette de location (IFRS16) |

152.8 |

178.1 |

|

Endettement net à la clôture |

3 789.0 |

3 757.3 |

1 EBITDA avant autres produits et charges non courants

- Ramsay Santé - refinancement du contrat de dette senior - 16

juillet 2024

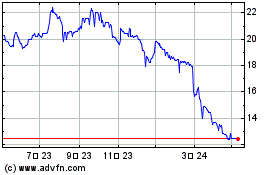

Ramsay Generale De Sante (EU:GDS)

過去 株価チャート

から 12 2024 まで 1 2025

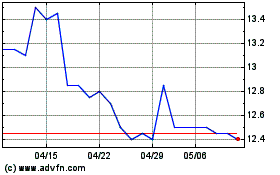

Ramsay Generale De Sante (EU:GDS)

過去 株価チャート

から 1 2024 まで 1 2025