マーケット分析レポート

S&P500

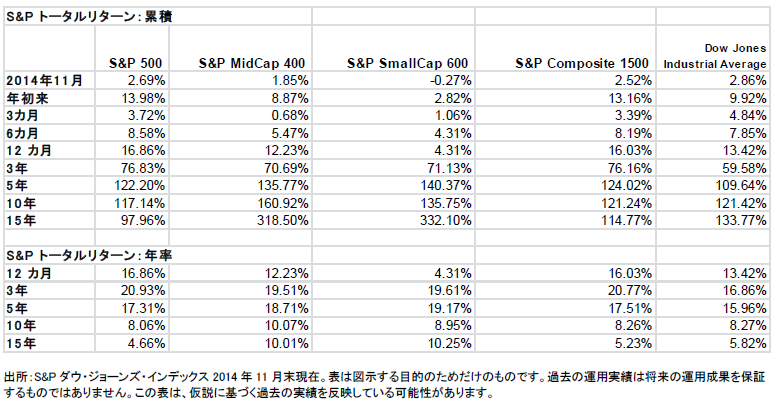

米国で11月と言えば感謝祭の七面鳥ですが、ウォール街には早くもクリスマスが訪れたかのようでした。投資家たちはプレゼント(S&P500は終値ベースの最高値を12回更新。11月でそれを前回上回ったのが、13回更新の1961年)やご褒美(3年目の2桁台の上昇率)をもらい、何の心配事もなく(VIX恐怖指数は平均の20.0に比べ、13.3と低水準)、12月にはクリスマス第二弾が待ち構えているという期待(歴史的に見て、12月は74%の確率で上昇し、44%の確率で2%超の上昇を遂げる)に胸を膨らませました。11月が果たして現実だったのか、単なるおとぎ話だったのかはまだ判断できませんが、多くの投資家は既に大きな利益を得ているため、現時点で利食いする投資家は少ないようでした。ただしヘッジファンドに関して言えば、アンダーパフォームしており、高額の手数料を含めて考えると、「我々はあんなものに、こんなに金をかけているのか」とばからしさを感じる客は少なくないようです。ところが、ヘッジファンドがまるで魔法のようだと言われていたのは、さほど昔のことではありません。ヘッジファンドの良い部分も悪い部分も全てひっくるめて受け入れるべきだと言えるでしょう。

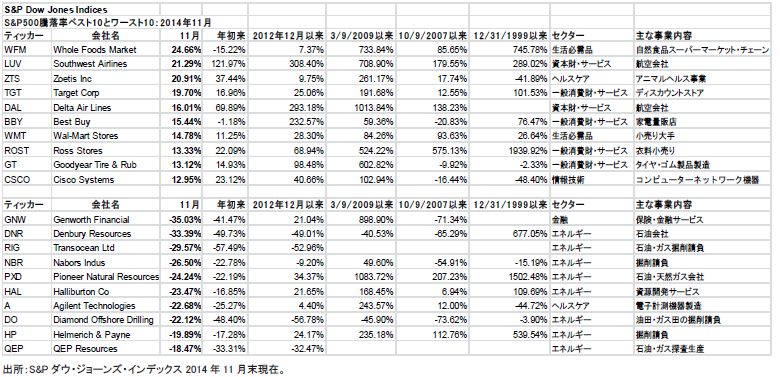

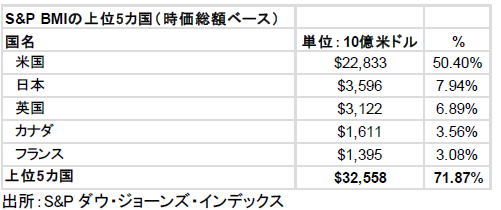

70ドル台半ばで安定したとみられた原油価格は、石油輸出国機構(OPEC)が生産目標(日量3000万バレル、世界のおよそ40%の生産量)維持を決定したことを受け、月の最終日に急落しました。原油価格は約4年ぶりの安値水準(1バレル66ドル)に落ち込み、ロシア・ルーブルは対ドルで過去最安値を記録するなど、石油関連通貨も下落しました。エネルギー銘柄は総じて下落したものの、規模によって差が出ました。S&P500のエネルギーセクターは8.85%下落(年初来ベースでマイナス10.29%)する一方、S&P小型株600指数のエネルギーセクターは19.41%下落(年初来ベースでマイナス34.34%)しました。小型銘柄の多くが提供するサービスや機器は大型銘柄のそれに比べ原油価格の影響をより受けやすいことを反映しています。エネルギー価格の下落により、業界内のボトムフィッシングや合併・買収(M&A)の思惑が生まれています。また、エネルギー価格の下落は、運輸銘柄(航空、トラック運送、宅配)、消費者関連銘柄(6月末に比べ23.8%下落しているガソリンスタンド店頭価格の恩恵)、そして一部の小売関連銘柄(消費者の懐が温まった分、消費につながることを期待)の押し上げ要因となっています。

決算発表シーズンの終わり(ほとんどが小売)は、売上高の増加や予想を上回る業績見通しなど、好調でした。ウォール街は2014年第4四半期と年末商戦に注目し

始めています。第4四半期の業績は過去最高をさらに更新し、現在の株価収益率を下支えするとみられています。2015年のアナリスト予想も現時点では13.7%の増益と楽観的で、期待が織り込まれているようですが、年末に向けてより現実的な予想へと下方修正されるでしょう。11月のキーワードは「刺激策」でした。米国が刺激策を解消する一方、中国(中国人民銀行)、欧州連合(欧州中央銀行)、日本(日本銀行)は追加の刺激策に動きました。これにより投資家の短期的な世界経済成長に対する懸念が和らぎました。米連邦準備制度理事会(FRB)も連邦公開市場委員会(FOMC)の議事録で世界経済成長への懸念を示していましたが、彼らの懸念も和らいだのではないでしょうか。

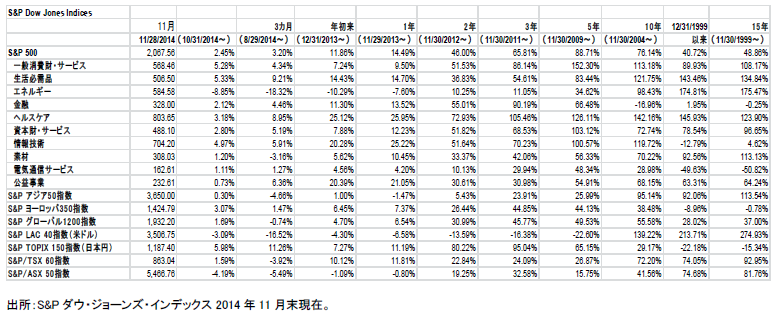

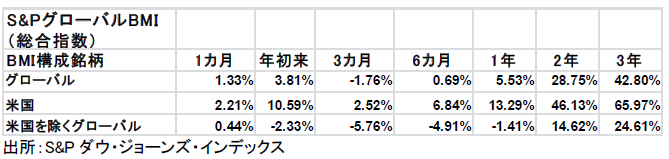

S&Pグローバル総合指数(BMI)を構成する46市場のうち32市場が上昇しましたが、程度には差があり、米国が引き続き他の市場のパフォーマンスを上回りました。S&Pグローバル総合指数は年初来で3.81%上昇していますが、米国の10.39%の上昇を除けば、2.33%下落しています。米国は現在同指数(全世界の株式市場)の50.40%を占めています(1989年に指数が設立されて以来最高の構成比)。

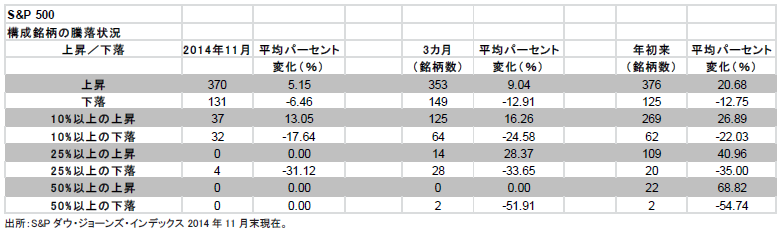

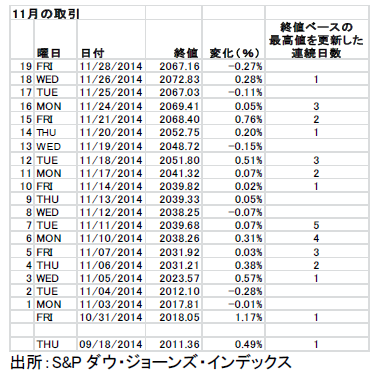

S&P500は2.45%と幅広く上昇し、2067.56で11月の取引を終えました。同指数は終値ベースの最高値を12回更新し、年初来で47回過去最高値を更新しています(史上5番目に高い回数)。22取引日を残す現時点で、既に2013年の45回を上回っています。10月と同様、10セクター中、9セクターが上昇しました。構成銘柄のうち、370銘柄が値上がりしました(平均でプラス5.15%、前月は351銘柄が値上がり)。一方で、131銘柄が値下がりしました(平均でマイナス6.46%、前月は151銘柄が値下がり)。37銘柄が10%以上値上がり(平均でプラス13.05%)し、32銘柄が10%以上値下がり(平均でマイナス17.64%)しました。

10月と同様、唯一下落したセクターはエネルギー(8.85%の急落、前月は2.62%の下落)でした。原油価格の下落を背景に、同セクターは3カ月で18.32%下落しています。OPECが生産目標の維持を決定したことが、石油や石油サービス関連の業界に下方圧力を与えました。43のエネルギー銘柄のうち、38の銘柄が下落しています(平均でマイナス12.82%、年初来ベースの平均はマイナス15.70%)。12の石油銘柄が15%以上下落し、3銘柄が25%以上下落しました(Nabors Industriesが月間で26.5%、年初来で22.8%、Denbury Resourcesが月間で33.5%、年初来で49.7%、Transoceanが月間で29.6%、年初来で57.5%、それぞれ下落)。世界最大のエネルギー銘柄Exxon Mobil (XOM)は月間で6.38%、年初来で10.53%、それぞれ下落しました。資源開発サービスのHalliburton (HAL、月間で23.47%、年初来で16.85%下落)が油井サービスのBaker Hughes (BHI)を買収すると発表したことを受け、Baker Hughesは7.63%上昇しました(年初来でプラス3.15%)。エネルギーセクターの下落は小型株ほど大きく、S&P中型株400指数のエネルギーセクターは12.71%、S&P小型株600指数のエネルギーセクターは19.41%、それぞれ下落しました。

第3四半期の売上高と業績見通しが予想をやや上回った小売は総じて堅調でした。10月15日に比べ、投資家やトレーダーの認識や期待は大幅に転換しています。一般消費財・サービスは月間で5.23%、10月の低値に比べ13.50%、それぞれ上昇しました。生活必需品は月間で5.33%、10月の低値に比べ10.55%、それぞれ上昇しました。自然食品スーパーのWhole Foods Market (WFM)は24.66%上昇(年初来ではマイナス15.22%)、ディスカウントストアのTarget (TGT)は19.70%上昇(年初来でプラス16.96%)しました。また、家電量販店のBest Buy (BBY)は15.55%上昇(年初来ではマイナス1.18%)、小売り大手Wal-Mart (WMT) は14.78%上昇(年初来でプラス11.25%)しました。

住宅建設業者も堅調で、PulteGroup (PHM)は12.71%上昇(年初来でプラス6.19%)、D.R. Horton (DHI)は11.85%上昇(年初来でプラス14.20%)しました。期待外れの決算が嫌気され、オンライン旅行サイト運営のTripAdvisor (TRIP)は16.93%下落(年初来でマイナス11.08%)、ゲーム小売りのGameStop (GME)は11.58%下落(年初来で23.24%下落)しました。

格付け会社のムーディーズが格下げ方向で見直すと発表した住宅ローン保険のGenworth Financial (GNW)は35.03%下落(年初来でマイナス41.47%)しました。電子機器大手のApple (AAPL)は10.22%上昇(年初来でプラス48.40%)し、時価総額が7000億ドルを突破した最初の上場企業となりました。同業のAllergan (AGN)の買収を発表した医薬品メーカーのActavis (ACT)は11.48%上昇(年初来でプラス61.08%)しました(Allerganは月間で12.54%、年初来で92.55%、それぞれ上昇)。

S&P500は年初来で11.86%上昇(分配金再投資ベースで13.98%)しているため、2014年は3年連続で2桁台の上昇率を記録する可能性があります。2013年は29.60%上昇(配当込みでプラス32.39%)、2012年は13.41%上昇(配当込みでプラス16.00%)しています。過去の実績によると、12月は74%の確率で上昇し、44%の確率で2%超の上昇を遂げているため、12月を目前に、ウォール街は非常に楽観的なムードに包まれました(これは必ずしも良い兆候とは言えません)。

投資家が押さえておくべきポイント:

- 11月のキーワードは「刺激策」でした。米国が刺激策を解消する一方、中国(中国人民銀行)、欧州連合(欧州中央銀行)、日本(日本銀行)は追加の刺激策に動きました。

- 主役のコモディティは原油でした。OPECは生産目標(日量3000万バレル、世界のおよそ40%の生産量)の維持を決定し、短期的な供給は保証されました。原油価格は1バレル66ドルで11月の取引を終えました。

- S&P500は引き続き上昇し、終値ベースの最高値を12回更新。原油価格は約4年ぶりの低水準。

- S&P500のエネルギーセクターが過去3カ月で18.32%下落する一方、S&P中型株400指数の同セクターは27.35%、S&P小型株600指数の同セクターは38.56%、それぞれ下落しています。

- 各国政府の刺激策をめぐる話題により投資家(そしてもしかしてFRB)の短期的な世界経済成長に対する懸念が和らぎました。

- 2014年第4四半期の業績予想は下方修正されているものの、さらに過去最高を更新すると予想されています(記録更新が期待されている2014年第3四半期を3.9%上回る予想)。2015年のアナリスト予想も現時点では13.7%の増益と楽観的で、期待が織り込まれているようですが、翌年の業績や株価予想は通常12月に、より現実的な予想へと修正されます。

- 米国株の強気相場が継続し、全世界のその他の相場のほとんどのパフォーマンスを上回っていることから、25の先進国と23の新興国を組み合わせたS&Pグローバル総合指数(BMI)で見ると、米国は現在、全世界の株式市場の50%超を占めています(1989年に同指数が設立されて以来最高の構成比)。

考えのメモと注目のポイント:

- ノースダコタ州やテキサスでシェールオイルの生産量が増える中、2015年には米国が世界最大の産油国となり、他の産油国の収入や権力が減り、為替が下がるでしょう。

- 1989年にS&Pグローバル総合指数が設立されて以来初めて、米国が50%超を占めています。

- バドワイザーで知られるAnheuser-Busch InBev (BUD)は、クライズデール種の馬を起用したおなじみのコマーシャルはとりあえずお蔵入り(というか馬小屋入り)とし、若い顧客層を獲得するためにラッパーのジェイ・Zやゾンビを採用したコマーシャルを流す予定。

基本統計:

- 日本の年金積立金管理運用独立行政法人(GPIF)は1.1兆ドルのポートフォリオの25%を日本株に、25%を外国株に投資するとしています(12%からの上昇)。

- S&P500は11月に終値ベースの最高値を12回更新、年初来で47回更新しています。22取引日を残す現時点で、1928年以降、史上5番目に高い回数です。2013年7月以降、18カ月連続で終値ベースの最高値を更新しています。

12月のフューチャー・ショック:

- 3日:ADP全米雇用報告。

- 5日:米雇用統計。

- 9日:JOLTS (Job Openings and Labor Turnover Survey、求人・労働異動調査)〈FRB(議長)のお気に入り〉

- 16-17日:FOMCの会合(新メンバーを迎える次回は1月27-28日)。

- 17日:FRB、記者会見(午後2時)で経済見通しを公表。

- 19日:クアドラプル・ウィッチング(株式指数先物、株価指数オプション、株価オプション、個別株先物が満期を迎える)。

- 23日: 米・第3四半期の国内総生産(GDP)確報値。

- 25日:クリスマスの祝日で、市場も銀行も休み。

- 26日:市場は午後1時までの短縮取引(通常は午後4時に終了)。

- 31日:今年の最終取引日。

米国は現在、25の先進国と23の新興国を組み合わせたS&Pグローバル総合指数の50%超を占めています。1989年の設立時は先進国によって構成され、1994年に新興国が加わりました。S&Pグローバル総合指数で見ると、米国は現在、全世界の株式市場(浮動株調整後時価総額45.3兆ドル)の50.40%(同22.8兆ドル)を占めています。これは1989年の設立以来初めてのことのようです。過去の指数や文献(さまざまなウェイト付けの方法が用いられている)によると、1985年末は米国が49.8%でした。米国については1984年のデータ、他の国については1983年以前のデータを使用するなど、バラつきのあるデータを使用して計算した場合、1984年までの数年間は米国が50%超だったようです。1981年以前のデータは米国が50%超だったことを示しますが、1982-1988年のデータは米国の構成比が低下し、日本の構成比が急激に上昇したことを示しています。

OPECが生産目標の維持を決定したことを受け、原油価格は約4年ぶりの安値水準(1バレル66ドル)に落ち込みました。これによりエネルギー銘柄や石油関連通貨が下落する一方、運輸銘柄、消費者関連銘柄、そして一部の小売関連銘柄は下支えを受けました。

ウォール街が楽観ムードに包まれる中、S&P500は11月(19営業日)に終値ベースの最高値を12回更新。歴史的に見て、12月は74%の確率で上昇し、44%の確率で2%超の上昇を遂げています。

S&P500月例レポートでは、S&P500指数の値動きから米国マーケットの動向を解説します。市場全体のトレンドだけではなく、業種、さらには個別銘柄レベルでの分析を行い、米国マーケットの現状を掘り下げて説明します。

S&Pダウ・ジョーンズが提供する指数に関する詳細はこちらをご覧ください。

http://www.spindices.com/

S&P 500 月例レポート

執筆者

ハワード・シルバーブラット

S&P ダウ・ジョーンズ・

インデックス

シニア・インデックス・アナリスト

mailto:howard_silverblatt@spdji.com

Hot Features

Hot Features