Mohawk Industries publie ses résultats du 3e trimestre

Mohawk Industries, Inc. (NYSE : MHK) a annoncé aujourd'hui une

perte nette de 760 millions de dollars au troisième trimestre

2023 et une perte par action de 11,94 dollars avec l'impact

des charges de dépréciation hors trésorerie de 876 millions de

dollars. La capitalisation boursière actuelle de la Société,

associée à des conditions macroéconomiques difficiles en continu et

à des taux d'actualisation plus élevés, a conduit à un examen de

ses survaleurs et de ses soldes d'actifs incorporels, ce qui a

entraîné des charges de dépréciation. Le bénéfice net ajusté s'est

établi à 174 millions de dollars et le bénéfice par action

(BPA) ajusté à 2,72 dollars, exclusion faite des frais de

dépréciation et autres frais non récurrents. Le chiffre d'affaires

net pour le troisième trimestre 2023 a atteint 2,8 milliards

de dollars, soit une baisse de 5,2 % tel que publié et de

8,1 % à taux de change et jours traditionnels et constants par

rapport à l'exercice précédent. Au cours du troisième trimestre

2022, la Société a publié un chiffre d'affaires net de

2,9 milliards de dollars, une perte nette de 534 millions

de dollars et une perte par action de 8,40 dollars. Le

bénéfice net ajusté s'est établi à 212 millions de dollars et

le BPA ajusté à 3,34 dollars, exclusion faite des frais de

dépréciation et autres frais non récurrents.

Pour la période de neuf mois close au

30 septembre 2023, la Société a publié une perte nette et

une perte par action de 579 millions de dollars et

9,10 dollars respectivement. Le bénéfice net ajusté s'est

établi à 462 millions de dollars et le BPA ajusté à

7,23 dollars, exclusion faite des frais de dépréciation et

autres frais non récurrents. Pour les neuf premiers mois de 2023,

le chiffre d'affaires net a atteint 8,5 milliards de dollars,

soit une baisse de 6,2 % tel que publié et de 8,7 % à

taux de change et jours traditionnels et constants par rapport à

l'exercice précédent. Pour la période de neuf mois close au 1er

octobre 2022, la Société a publié un chiffre d'affaires net de

9,1 milliards de dollars, une perte nette de 8 millions

de dollars et une perte par action de 0,13 $ ; le

bénéfice net ajusté a été de 739 millions de dollars, et le

BPA ajusté de 11,56 dollars, exclusion faite des frais de

dépréciation et autres frais non récurrents.

Commentant les résultats du troisième trimestre

de la Société, Jeff Lorberbaum, président et directeur général, a

déclaré : « Nos résultats pour le trimestre ont été

conformes à nos attentes alors que notre secteur faisait face à des

pressions continues à travers l'ensemble des régions,

principalement en raison des investissements résidentiels limités

et d'un resserrement accru des dépenses discrétionnaires des

consommateurs. Nos performances du troisième trimestre ont été

saisonnièrement impactées par les vacances en Europe, qui ont

réduit notre chiffre d'affaires et nos bénéfices par rapport au

trimestre précédent. Les coûts énergétiques et de matériaux

moindres compensent le déclin du prix et de la combinaison. Nous

avons aussi fait face à des vents contraires concernant le change

de devises étrangères, à hauteur d'environ 20 millions de

dollars pour le bénéfice d'exploitation ou 0,25 dollar pour le

BPA. À travers l'entreprise, nous avons bénéficié de réductions de

coûts, d'initiatives de productivité et de coûts d'intrants

moindres. Nous gérons notre fonds de roulement et avons généré de

forts flux de trésorerie disponible de 385 millions de dollars

au cours du trimestre et 660 millions de dollars en cumul

annuel.

Pendant le trimestre, les banques centrales du

monde entier ont continué d'augmenter les taux d'intérêt pour

ralentir leurs économies et réduire l'inflation. Leurs actions

affectent les nouvelles constructions et rénovations à la fois dans

les canaux résidentiels et commerciaux, retardant les dépenses pour

les nouveaux projets. Aux États-Unis, les taux de crédits ont

atteint un record en plus de vingt ans, ce qui a causé un déclin du

marché du logement et a limité l'activité des rénovations de

domiciles. En Europe, les consommateurs reportent les gros achats

comme les revêtements de sol en raison de la hausse des coûts

énergétiques, de l'inflation et de l'incertitude due à la guerre en

Ukraine. Ces pressions ont un impact accru sur notre industrie par

rapport aux autres secteurs car la plupart des achats de

revêtements de sol peuvent être retardés. Avec les coûts fixes

élevés requis pour produire des revêtements de sol, la concurrence

s'accroît tandis que l'industrie ralentit et les participants

tentent d'accroître leurs ventes pour maximiser l'absorption. En

conséquence, nos prix de vente moyens et notre combinaison ont

décliné, l'impact ayant été compensé par la baisse des coûts

énergétiques et des matériaux, les bénéfices de restructuration et

les améliorations des procédés.

Le timing prévu pour observer un redressement du

secteur du logement continue d'être reporté, et nous gérons

l'entreprise de manière à optimiser nos résultats et notre flux de

trésorerie jusqu'à ce qu'il se produise. Nous prenons des mesures

pour accroître nos volumes tout en gérant les marges et les

dépenses d'exploitation. Nous avons lancé des collections

différenciées, introduit des promotions de manière sélective et

étendu notre participation dans le canal des nouvelles

constructions. Pour améliorer davantage notre position

concurrentielle, nous arrêterons l'ancienne production de céramique

en Italie, et nous convertissons notre production américaine de LVT

rigides en un processus d'extrusion directe. Ces initiatives de

restructuration donneront lieu à des frais non récurrents d'environ

55 millions de dollars, dont 50 millions de dollars hors

trésorerie. Une fois achevées, ces initiatives devraient améliorer

notre rentabilité de 30 millions de dollars chaque année en

stimulant notre productivité, diminuant nos coûts de fabrication et

optimisant notre flexibilité de production.

Nos expansions européennes dans les domaines de

l'isolation et des dalles en porcelaine sont actuellement en

fonctionnement, et nos projets américains de LVT et de stratifiés

haut de gamme poursuivent leur démarrage. L'extension de la

production dans les domaines des stratifiés en Europe et des

comptoirs en quartz aux États-Unis devrait débuter au deuxième

semestre 2024. Alors que l'intégration de nos acquisitions au

Mexique et au Brésil se poursuit, nous avons consolidé les

fonctions de direction générale, de vente et d'administration, tout

en améliorant l'offre de produits des entreprises, leur efficacité

opérationnelle et leur clientèle. Tandis que les marchés mexicain

et brésilien font face à une demande et des marges réduites, nous

prévoyons de tirer des avantages additionnels de nos acquisitions à

mesure de la récupération de ces marchés.

Au cours du troisième trimestre, le segment

Céramique mondial a rapporté une diminution de 0,5 % de son

chiffre d'affaires net tel que publié, ou de 6,0 % à taux de

change et nombre de jours traditionnels et constants. La marge

d'exploitation du segment était était de -32.5 % tel que

publié, ou 8,0 % sur une base ajustée, en raison d'une

combinaison de produits et de prix défavorables, de fermetures

d'usines temporaires, de moindres volumes et de vents contraires

liés au change de devises, partiellement compensés par des gains de

productivité. Notre activité Céramique aux États-Unis a obtenu des

résultats exceptionnels en raison de nos lancements de produits

innovants et de niveaux de service plus élevés. Avec ceci, nous

avons étendu nos positions dans les canaux de la construction de

nouveaux logements et commerciaux. Nos investissements dans les

nouvelles technologies de décoration, le lustrage et les mosaïques

offrent des alternatives nationales à la céramique d'importation

haut de gamme. Pour étendre davantage nos ventes de comptoirs en

quartz, nous introduisons des collections plus stylisées fabriquées

en utilisant de nouvelles technologies offrant un meilleur rapport

qualité/prix. En Europe, le trafic de détail et les nouvelles

constructions se voient affecter par l'incertitude économique. Pour

gagner des ventes, nous réagissons avec des promotions spécifiques

sur les prix par géographie et par canal. Les prix du gaz naturel

ont décliné de plus de 80 % par rapport à leur point

culminant, et nous avons réinitialisé nos prix pour nous aligner

sur les coûts énergétiques. Les ventes de nos dalles de porcelaine

haut de gamme continuent de se développer, et nous optimisons notre

récente expansion de capacité. En Amérique latine, nous avons

réduit nos structures de coût pour nous adapter aux marchés plus

lents et plus concurrentiels, le Mexique étant moins touché. Alors

que nous intégrons nos acquisitions, nous gagnons des engagements

clients pour étendre nos ventes sur tous les canaux et prix en

utilisant le portefeuille de produits combiné.

Au cours du troisième trimestre, le chiffre

d'affaires net de notre segment Revêtements de sol Reste du monde a

baissé de 2,6 % tel que publié ou de 5,0 % à taux de

change traditionnels et constants. La marge d'exploitation du

segment a été de -22,4 % tel que publié, ou 10,9 % sur

une base ajustée, soit une amélioration par rapport à l'année

précédente, ayant bénéficié des matières premières, de l'énergie et

des temps d'arrêt moindres, compensant les prix, la combinaison et

les taux de change défavorables. Les feuilles de vinyle continuent

de surpasser les autres catégories de revêtements de sol, et nous

avons accru la production pour répondre à la demande plus élevée.

Nos ventes de stratifiés et de LVT sont sous pression sur le marché

qui s'est adouci, et nous introduisons de nouveaux produits,

merchandisings et promotions spécifiques pour optimiser les

volumes. Nous avons mis œuvre la restructuration pour soutenir la

conversion de notre offre de LVT résidentiels d'une âme souple à

une âme rigide, ce qui a un impact positif sur les ventes. Notre

activité Panneaux a ralenti en raison d'un déclin des rénovations,

des projets de construction et de la demande industrielle. Les

ventes de nos collection de panneaux HPL à marge plus élevée se

développent en même temps que notre clientèle. Notre volume

d'isolation au troisième trimestre s'est amélioré, et nos marges

ont été conformes à l'année dernière. Les prix de l'industrie de

l'isolation ont décliné, ainsi que les coûts des intrants, une

variation régionale étant causée par la mise en service de

nouvelles usines. En Australie et en Nouvelle-Zélande, l'industrie

a subi un ralentissement au cours du trimestre, et nos ventes dans

les deux pays ont légèrement baissé. Pour accroître les ventes et

protéger nos marges, nous lançons des collections améliorées à

travers les catégories des fibres, en accroissant le marketing de

nos produits haut de gamme et en mettant en œuvre des promotions

ciblées afin de répondre à la demande fluctuante.

Au troisième trimestre, les ventes de notre

segment Revêtements de sol Amérique du Nord ont baissé de

11,7 % tel que publié ou de 12,2 % sur une base

traditionnelle. La marge d'exploitation du segment a été de

-17,4 % tel que publié, ou 8,1 % sur une base ajustée, en

raison de la combinaison de produits et des prix défavorables, du

volume réduit et de la productivité en baisse en raison de la

sous-utilisation des actifs d'usines, partiellement compensés par

la baisse de l'inflation. La concurrence s'est intensifiée sur

toutes les catégories de produits et, pour améliorer les ventes,

nous avons continué d'investir dans les nouveaux produits et

systèmes de merchandising afin d'étendre notre présence dans le

commerce de détail. Nous avons aussi augmenté notre participation

dans le canal de la construction de nouveaux logements avec des

constructeurs régionaux et nationaux. Nous mettons en œuvre de

nombreux projets pour réduire les coûts, améliorer l'efficacité et

maximiser l'utilisation des matériaux. En ce qui concerne les tapis

résidentiels, pour améliorer notre combinaison, nous étendons nos

collections haut de gamme, offrant des caractéristiques et styles

supérieurs. Pour les propriétaires de logements à la recherche de

qualité, nous sommes en train d'accroître notre offre de polyester

recyclé respectueux de l'environnement. Nos collections de feuilles

de vinyle continuent de bien fonctionner auprès des consommateurs

attentifs à leur budget. En guise d'alternative aux produits LVT à

base de PVC, nous avons lancé une nouvelle âme résiliente en

polymère plus respectueuse de l'environnement et résistante aux

rayures. Nous poursuivons la montée en puissance de notre

production de LVT sur la côte Ouest et le nouveau processus

d'extrusion en Géorgie, les deux opérations devant devenir

substantiellement opérationnelles au premier trimestre 2024. Nous

étendons la distribution de stratifiés dans les canaux du commerce

de détail et parmi les constructeurs, et nos nouvelles collections

de stratifiés ont été bien accueillies, les consommateurs étant à

la recherche de visuels de qualité à des prix accessibles.

Dans le cadre du ralentissement actuel de

l'industrie, nous gérons les aspects contrôlables de notre activité

tout en nous adaptant aux conditions du marché régional. Dans

toutes nos régions, les taux d'intérêts élevés et l'inflation

persistante restreignent les dépenses discrétionnaires des

consommateurs, donnant lieu au report des projets de rénovation et

des achats de nouveaux logements. Des pressions similaires

commencent à réduire les investissements commerciaux alors que la

confiance des entreprises décline. La concurrence des ventes pour

utiliser la capacité d'usine s'intensifie dans tous nos marchés, et

les coûts d'intrants moins élevés devraient compenser l'impact.

Avec des produits et merchandisings améliorés, des promotions

sélectives et une participation en hausse dans les canaux de vente

les plus performants, nous maximisons nos volumes tout en gérant

nos marges et dépenses d'exploitation. À travers l'entreprise, nous

mettons en œuvre des initiatives de productivité, de réduction des

coûts et de restructuration pour réduire nos dépenses et améliorer

nos résultats. Nous continuons de gérer notre fonds de roulement

pour optimiser notre trésorerie. Nous nous attendons à ce que les

taux de change de devises étrangères continuent d'entraver nos

gains. Compte tenu de ces facteurs, nous prévoyons que notre BPA

ajusté pour le quatrième trimestre se situe entre 1,80 et

1,90 dollar, hors frais non récurrents. Avec cela, notre BPA

ajusté pour l'ensemble de l'exercice 2023 devrait dépasser les

9,00 dollars.

Le secteur des revêtements de sol subit depuis

toujours de plus grands pics et creux cycliques que les autres

produits de construction en raison du fait que les projets y

afférents peuvent être reportés. Nos fondamentaux commerciaux

demeurent solides et nous bénéficierons d'une demande latente

importante lorsque l'industrie rebondira. Compte tenu du

vieillissement du parc immobilier américain, plus de 80 % des

propriétaires de logements ayant répondu aux récentes enquêtes de

JP Morgan ont indiqué qu'ils prévoyaient de réaliser des projets de

rénovation sur le court terme. Par ailleurs, après des années

d'opérations de construction inférieures à la demande, une quantité

substantielle de constructions de nouveaux logements sera requise

pour de nombreuses années à venir. L'activité commerciale s'étendra

à mesure que la perspective économique s'améliorera. En tant que

plus grand fournisseur de revêtements de sol au monde, Mohawk est

bien positionnée pour exploiter ces opportunités. »

À PROPOS DE MOHAWK INDUSTRIES

Mohawk Industries est le leader mondial de la

fabrication de revêtements de sol, spécialisé dans la création de

produits destinés à améliorer les espaces résidentiels et

commerciaux partout dans le monde. Les processus de fabrication et

de distribution verticalement intégrés de Mohawk fournissent des

avantages concurrentiels dans la production de moquettes, tapis,

carreaux en céramique, parquets stratifiés, parquets en bois et

revêtements de sol en pierre et en vinyle. L'innovation

révolutionnaire que nous avons apportée à notre secteur a permis

d'obtenir des produits et des technologies qui différencient nos

marques sur le marché et répondent à toutes les exigences en

matière de rénovation et de nouvelle construction. Nos marques

comptent parmi les plus reconnues du secteur et incluent American

Olean, Daltile, Durkan, Eliane, Elizabeth, Feltex, GH Commercial,

Godfrey Hirst, Grupo Daltile, IVC Commercial, IVC Home, Karastan,

Marazzi, Mohawk, Mohawk Group, Mohawk Home, Pergo, Quick-Step,

Unilin et Vitromex. Ces dix dernières années, Mohawk est passée du

statut de fabricant américain de moquettes à celui de première

société mondiale de revêtements de sol opérant en Australie, au

Brésil, au Canada, en Europe, aux États-Unis, en Malaisie, au

Mexique, en Nouvelle-Zélande et en Russie.

Certains énoncés des paragraphes précédents,

notamment ceux qui portent sur le rendement futur, les perspectives

commerciales, la croissance et les stratégies d'exploitation, et

d'autres sujets similaires, et ceux qui incluent l'emploi du

conditionnel et les termes « croire »,

« anticiper », « prévoir », et

« estimer » ou d'autres expressions du même type,

constituent des « énoncés prospectifs ». Pour ces

énoncés, Mohawk invoque la protection de la règle-refuge au sujet

des énoncés prospectifs, contenue dans la loi Private Securities

Litigation Reform Act de 1995. Rien ne garantit que les énoncés

prospectifs se révéleront exacts puisqu'ils reposent sur de

nombreuses suppositions, assujetties à des risques et des

incertitudes. Les facteurs importants suivants pourraient entraîner

un écart entre les résultats réels et les prévisions :

l'évolution de la conjoncture économique ou industrielle ; la

concurrence ; l'inflation et la déflation des prix des

matières premières et autres coûts des entrants ; l'inflation

et la déflation sur les marchés de consommation ; les coûts et

l'offre en matière d'énergie ; le moment et le montant des

dépenses en immobilisations ; le moment et l'application

d'augmentations du prix des produits de la Société ; les

charges de dépréciation ; l'intégration des

acquisitions ; les exploitations internationales ; le

lancement de nouveaux produits ; la rationalisation des

activités ; les réclamations en matière de fiscalité, de

produits et autre ; les litiges ; les risques et

incertitudes liés à la pandémie de COVID-19 ; les changements

réglementaires et politiques dans les juridictions dans lesquelles

la Société exerce ses activités et d'autres risques, ainsi que

d'autres risques présentés dans les annonces publiques et les

rapports déposés par Mohawk auprès de la SEC.

Téléconférence le vendredi 27 octobre 2023 à

11h (heure de l'Est)

Pour participer à la téléconférence via

Internet, rendez-vous sur

http://ir.mohawkind.com/events/event-details/mohawk-industries-inc-3rd-quarter-2023-earnings-call.

Pour participer à la téléconférence par téléphone, inscrivez-vous à

l'avance à l'adresse

https://dpregister.com/sreg/4129026795/18d03660587a8 afin

de recevoir un numéro d'identification personnelle unique ou

composez le 1-833-630-1962 pour les États-Unis/le Canada et le

1-412-317-1843 sur le plan international/local le jour de la

conférence et un opérateur vous aidera. Une rediffusion sera

disponible jusqu'au 24 novembre 2023, en composant le

1-877-344-7529 pour les États-Unis/le Canada et le 1-412-317-0088

pour les appels internationaux/locaux et en saisissant le code

d'accès #9747702.

| |

|

MOHAWK INDUSTRIES, INC. ET FILIALES |

|

ÉTATS D'EXPLOITATION CONSOLIDÉS CONDENSÉS |

|

(Non audités) |

| |

| |

|

Three Months Ended |

|

Nine Months Ended |

|

(Amounts in thousands, except per share data) |

|

September 30, 2023 |

|

October 1, 2022 |

|

September 30, 2023 |

|

October 1, 2022 |

|

|

|

|

|

|

|

|

|

|

|

Net sales |

|

$ |

2,766,186 |

|

|

2,917,539 |

|

|

8,522,837 |

|

|

9,086,390 |

|

| Cost of

sales |

|

|

2,074,179 |

|

|

2,203,878 |

|

|

6,455,479 |

|

|

6,697,404 |

|

|

Gross profit |

|

|

692,007 |

|

|

713,661 |

|

|

2,067,358 |

|

|

2,388,986 |

|

| Selling, general and

administrative expenses |

|

|

549,641 |

|

|

523,479 |

|

|

1,646,156 |

|

|

1,510,076 |

|

|

Impairment of goodwill and indefinite-lived intangibles |

|

|

876,108 |

|

|

695,771 |

|

|

876,108 |

|

|

695,771 |

|

|

Operating income (loss) |

|

|

(733,742 |

) |

|

(505,589 |

) |

|

(454,906 |

) |

|

183,139 |

|

| Interest expense |

|

|

20,144 |

|

|

13,797 |

|

|

60,138 |

|

|

37,337 |

|

| Other

(income), net |

|

|

(8,551 |

) |

|

(1,242 |

) |

|

(6,902 |

) |

|

(1,622 |

) |

|

Earnings (loss) before income taxes |

|

|

(745,335 |

) |

|

(518,144 |

) |

|

(508,142 |

) |

|

147,424 |

|

| Income tax expense |

|

|

14,954 |

|

|

15,569 |

|

|

70,657 |

|

|

155,193 |

|

|

Net earnings (loss) including noncontrolling

interests |

|

|

(760,289 |

) |

|

(533,713 |

) |

|

(578,799 |

) |

|

(7,769 |

) |

| Net

earnings attributable to noncontrolling interests |

|

|

170 |

|

|

256 |

|

|

205 |

|

|

440 |

|

|

Net earnings (loss) attributable to Mohawk Industries,

Inc. |

|

$ |

(760,459 |

) |

|

(533,969 |

) |

|

(579,004 |

) |

|

(8,209 |

) |

|

|

|

|

|

|

|

|

|

|

|

Basic earnings (loss) per share attributable to Mohawk

Industries, Inc. |

|

$ |

(11.94 |

) |

|

(8.40 |

) |

|

(9.10 |

) |

|

(0.13 |

) |

|

Weighted-average common shares outstanding –

basic |

|

|

63,682 |

|

|

63,534 |

|

|

63,648 |

|

|

63,923 |

|

|

|

|

|

|

|

|

|

|

|

|

Diluted earnings (loss) per share attributable to Mohawk

Industries, Inc. |

|

$ |

(11.94 |

) |

|

(8.40 |

) |

|

(9.10 |

) |

|

(0.13 |

) |

|

Weighted-average common shares outstanding –

diluted |

|

|

63,682 |

|

|

63,534 |

|

|

63,648 |

|

|

63,923 |

|

|

Autres informations financières |

|

|

|

|

|

|

|

|

|

|

| |

|

Three Months Ended |

|

Nine Months Ended |

|

(Amounts in thousands) |

|

September 30, 2023 |

|

October 1, 2022 |

|

September 30, 2023 |

|

October 1, 2022 |

|

Net cash provided by operating activities |

|

$ |

512,034 |

|

|

224,774 |

|

|

1,032,907 |

|

|

427,435 |

|

| Less:

Capital expenditures |

|

|

127,419 |

|

|

150,044 |

|

|

372,565 |

|

|

430,084 |

|

|

Free cash flow |

|

$ |

384,615 |

|

|

74,730 |

|

|

660,342 |

|

|

(2,649 |

) |

|

|

|

|

|

|

|

|

|

|

|

|

|

Depreciation and amortization |

|

$ |

149,570 |

|

|

153,466 |

|

|

476,112 |

|

|

436,449 |

|

|

MOHAWK INDUSTRIES, INC. ET FILIALES |

|

BILANS CONSOLIDÉS CONDENSÉS |

|

(Non audités) |

| |

|

(Amounts in thousands) |

|

September 30, 2023 |

|

October 1, 2022 |

|

ASSETS |

|

|

|

|

|

| Current

assets: |

|

|

|

|

|

|

Cash and cash equivalents |

|

$ |

518,452 |

|

|

326,971 |

|

|

Short-term investments |

|

|

— |

|

|

110,000 |

|

|

Receivables, net |

|

|

1,943,147 |

|

|

2,003,261 |

|

|

Inventories |

|

|

2,519,709 |

|

|

2,900,116 |

|

|

Prepaid expenses and other current assets |

|

|

523,017 |

|

|

513,981 |

|

|

Total current assets |

|

|

5,504,325 |

|

|

5,854,329 |

|

| Property, plant and equipment,

net |

|

|

4,788,825 |

|

|

4,524,536 |

|

| Right of use operating lease

assets |

|

|

404,477 |

|

|

400,412 |

|

| Goodwill |

|

|

1,125,434 |

|

|

1,827,968 |

|

| Intangible assets, net |

|

|

854,427 |

|

|

823,100 |

|

|

Deferred income taxes and other non-current assets |

|

|

461,007 |

|

|

370,689 |

|

|

Total assets |

|

$ |

13,138,495 |

|

|

13,801,034 |

|

|

LIABILITIES AND STOCKHOLDERS' EQUITY |

|

|

|

|

|

| Current

liabilities: |

|

|

|

|

|

|

Short-term debt and current portion of long-term debt |

|

$ |

922,697 |

|

|

1,542,139 |

|

|

Accounts payable and accrued expenses |

|

|

2,159,499 |

|

|

2,256,097 |

|

|

Current operating lease liabilities |

|

|

106,378 |

|

|

106,511 |

|

|

Total current liabilities |

|

|

3,188,574 |

|

|

3,904,747 |

|

| Long-term debt, less current

portion |

|

|

1,675,590 |

|

|

1,019,984 |

|

| Non-current operating lease

liabilities |

|

|

314,984 |

|

|

306,617 |

|

|

Deferred income taxes and other long-term liabilities |

|

|

687,957 |

|

|

744,629 |

|

|

Total liabilities |

|

|

5,867,105 |

|

|

5,975,977 |

|

|

Total stockholders' equity |

|

|

7,271,390 |

|

|

7,825,057 |

|

|

Total liabilities and stockholders' equity |

|

$ |

13,138,495 |

|

|

13,801,034 |

|

| Informations sur les

segments |

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

| |

|

Three Months Ended |

|

As of or for the Nine Months Ended |

|

(Amounts in thousands) |

|

September 30, 2023 |

|

October 1, 2022 |

|

September 30, 2023 |

|

October 1, 2022 |

|

|

|

|

|

|

|

|

|

|

| Net sales: |

|

|

|

|

|

|

|

|

|

Global Ceramic |

|

$ |

1,091,672 |

|

|

1,096,656 |

|

|

|

3,306,368 |

|

|

3,319,982 |

|

|

Flooring NA |

|

|

962,222 |

|

|

1,089,634 |

|

|

|

2,917,337 |

|

|

3,261,082 |

|

|

Flooring ROW |

|

|

712,292 |

|

|

731,249 |

|

|

|

2,299,132 |

|

|

2,505,326 |

|

|

Consolidated net sales |

|

$ |

2,766,186 |

|

|

2,917,539 |

|

|

$ |

8,522,837 |

|

|

9,086,390 |

|

|

|

|

|

|

|

|

|

|

|

| Operating income (loss): |

|

|

|

|

|

|

|

|

|

Global Ceramic |

|

$ |

(355,304 |

) |

|

(559,706 |

) |

|

|

(207,953 |

) |

|

(305,099 |

) |

|

Flooring NA |

|

|

(166,973 |

) |

|

64,672 |

|

|

|

(131,787 |

) |

|

260,026 |

|

|

Flooring ROW |

|

|

(159,569 |

) |

|

45,508 |

|

|

|

2,590 |

|

|

304,265 |

|

|

Corporate and intersegment eliminations |

|

|

(51,896 |

) |

|

(56,063 |

) |

|

|

(117,756 |

) |

|

(76,053 |

) |

|

Consolidated operating income (loss) |

|

$ |

(733,742 |

) |

|

(505,589 |

) |

|

|

(454,906 |

) |

|

183,139 |

|

|

|

|

|

|

|

|

|

|

|

| Assets: |

|

|

|

|

|

|

|

|

|

Global Ceramic |

|

|

|

|

|

$ |

4,905,861 |

|

|

4,866,822 |

|

|

Flooring NA |

|

|

|

|

|

|

3,911,708 |

|

|

4,490,502 |

|

|

Flooring ROW |

|

|

|

|

|

|

3,857,628 |

|

|

4,036,675 |

|

|

Corporate and intersegment eliminations |

|

|

|

|

|

|

463,298 |

|

|

407,035 |

|

|

Consolidated assets |

|

|

|

|

|

$ |

13,138,495 |

|

|

13,801,034 |

|

|

Rapprochement du bénéfice net (de la perte nette)

attribuable à Mohawk Industries, Inc., du bénéfice net ajusté

attribuable à Mohawk Industries, Inc. et du bénéfice dilué par

action ajusté attribuable à Mohawk Industries, Inc. |

| |

| |

|

Three Months Ended |

|

Nine Months Ended |

|

(Amounts in thousands, except per share data) |

|

September 30, 2023 |

|

October 1, 2022 |

|

September 30, 2023 |

|

October 1, 2022 |

|

Net earnings (loss) attributable to Mohawk Industries, Inc. |

|

$ |

(760,459 |

) |

|

(533,969 |

) |

|

(579,004 |

) |

|

(8,209 |

) |

| Adjusting items: |

|

|

|

|

|

|

|

|

|

Restructuring, acquisition and integration-related and other

costs |

|

|

47,081 |

|

|

34,460 |

|

|

120,732 |

|

|

38,118 |

|

|

Inventory step-up from purchase accounting |

|

|

(105 |

) |

|

1,401 |

|

|

4,476 |

|

|

1,544 |

|

|

Impairment of goodwill and indefinite-lived intangibles |

|

|

876,108 |

|

|

695,771 |

|

|

876,108 |

|

|

695,771 |

|

|

Legal settlements, reserves and fees |

|

|

43,464 |

|

|

45,000 |

|

|

92,476 |

|

|

45,000 |

|

|

Release of indemnification asset |

|

|

(1,890 |

) |

|

— |

|

|

(2,850 |

) |

|

7,324 |

|

|

Income taxes – reversal of uncertain tax position |

|

|

1,890 |

|

|

— |

|

|

2,850 |

|

|

(7,324 |

) |

|

Income taxes – impairment of goodwill and indefinite-lived

intangibles |

|

|

(12,838 |

) |

|

(10,168 |

) |

|

(12,838 |

) |

|

(10,168 |

) |

|

Income tax effect of adjusting items |

|

|

(19,594 |

) |

|

(20,487 |

) |

|

(40,234 |

) |

|

(23,291 |

) |

|

Adjusted net earnings attributable to Mohawk Industries, Inc. |

|

$ |

173,657 |

|

|

212,008 |

|

|

461,716 |

|

|

738,765 |

|

|

|

|

|

|

|

|

|

|

|

|

Adjusted diluted earnings per share attributable to Mohawk

Industries, Inc. |

|

$ |

2.72 |

|

|

3.34 |

|

|

7.23 |

|

|

11.56 |

|

|

Weighted-average common shares outstanding - diluted |

|

|

63,934 |

|

|

63,534 |

|

|

63,883 |

|

|

63,923 |

|

| Rapprochement de

l'endettement total et de l'endettement net |

|

|

| |

|

|

|

(Amounts in thousands) |

|

September 30, 2023 |

|

Short-term debt and current portion of long-term debt |

|

$ |

922,697 |

|

|

Long-term debt, less current portion |

|

|

1,675,590 |

|

|

Total debt |

|

|

2,598,287 |

|

| Less:

Cash and cash equivalents |

|

|

518,452 |

|

|

Net debt |

|

$ |

2,079,835 |

|

|

Rapprochement du bénéfice net et du BAIIA

ajusté |

| |

| |

|

|

|

|

|

|

|

|

|

Trailing Twelve |

| |

|

Three Months Ended |

|

Months Ended |

|

(Amounts in thousands) |

|

December 31,2022 |

|

April 1,2023 |

|

July 1,2023 |

|

September 30,2023 |

|

September 30,2023 |

|

Net earnings (loss) including noncontrolling interests |

|

$ |

33,552 |

|

|

80,276 |

|

|

101,214 |

|

|

(760,289 |

) |

|

(545,247 |

) |

|

Interest expense |

|

|

14,601 |

|

|

17,137 |

|

|

22,857 |

|

|

20,144 |

|

|

74,739 |

|

|

Income tax expense |

|

|

2,917 |

|

|

28,943 |

|

|

26,760 |

|

|

14,954 |

|

|

73,574 |

|

|

Net (earnings) loss attributable to noncontrolling interests |

|

|

(96 |

) |

|

(38 |

) |

|

3 |

|

|

(170 |

) |

|

(301 |

) |

|

Depreciation and amortization(1) |

|

|

159,014 |

|

|

169,909 |

|

|

156,633 |

|

|

149,570 |

|

|

635,126 |

|

|

EBITDA |

|

|

209,988 |

|

|

296,227 |

|

|

307,467 |

|

|

(575,791 |

) |

|

237,891 |

|

|

Restructuring, acquisition and integration-related and other

costs |

|

|

33,875 |

|

|

8,971 |

|

|

33,682 |

|

|

47,606 |

|

|

124,134 |

|

|

Inventory step-up from purchase accounting |

|

|

1,218 |

|

|

3,305 |

|

|

1,276 |

|

|

(105 |

) |

|

5,694 |

|

|

Impairment of goodwill and indefinite-lived intangibles |

|

|

— |

|

|

— |

|

|

|

|

876,108 |

|

|

876,108 |

|

|

Legal settlements, reserves and fees, net of insurance

proceeds |

|

|

9,231 |

|

|

990 |

|

|

48,022 |

|

|

43,464 |

|

|

101,707 |

|

|

Release of indemnification asset |

|

|

(89 |

) |

|

(857 |

) |

|

(103 |

) |

|

(1,890 |

) |

|

(2,939 |

) |

|

Adjusted EBITDA |

|

$ |

254,223 |

|

|

308,636 |

|

|

390,344 |

|

|

389,392 |

|

|

1,342,595 |

|

| |

|

|

|

|

|

|

|

|

|

|

|

Net debt to adjusted EBITDA |

|

|

|

|

|

|

|

|

|

1.5 |

|

(1) Inclut la dépréciation accélérée de

15 915 dollars pour le 4e trimestre 2022,

23 019 dollars pour le 1er trimestre 2023,

7 978 dollars pour le 2e trimestre 2023 et

(525 dollars) pour le 3e trimestre 2023.

|

Rapprochement du chiffre d'affaires net et du chiffre

d'affaires net ajusté |

| |

| |

|

Three Months Ended |

|

Nine Months Ended |

|

(Amounts in thousands) |

|

September 30, 2023 |

|

October 1, 2022 |

|

September 30, 2023 |

|

October 1, 2022 |

| Mohawk

Consolidated |

|

|

|

|

|

|

|

|

|

|

|

|

|

Net sales |

|

$ |

2,766,186 |

|

|

2,917,539 |

|

|

8,522,837 |

|

|

9,086,390 |

|

| Adjustment for constant

shipping days |

|

|

2,473 |

|

|

— |

|

|

18,829 |

|

|

— |

|

| Adjustment for constant

exchange rates |

|

|

11,230 |

|

|

— |

|

|

61,566 |

|

|

— |

|

|

Adjustment for acquisition volume |

|

|

(97,312 |

) |

|

— |

|

|

(306,349 |

) |

|

— |

|

|

Adjusted net sales |

|

$ |

2,682,577 |

|

|

2,917,539 |

|

|

8,296,883 |

|

|

9,086,390 |

|

| |

|

Three Months Ended |

|

|

|

September 30, 2023 |

|

October 1, 2022 |

|

Global Ceramic |

|

|

|

|

|

|

|

| Net sales |

|

$ |

1,091,672 |

|

|

1,096,656 |

|

| Adjustment for constant

shipping days |

|

|

2,472 |

|

|

— |

|

| Adjustment for constant

exchange rates |

|

|

19,362 |

|

|

— |

|

|

Adjustment for acquisition volume |

|

|

(82,571 |

) |

|

— |

|

|

Adjusted net sales |

|

$ |

1,030,935 |

|

|

1,096,656 |

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

| Flooring

NA |

|

|

|

|

|

| Net sales |

|

$ |

962,222 |

|

|

1,089,634 |

|

|

Adjustment for acquisition volume |

|

|

(5,233 |

) |

|

— |

|

|

Adjusted net sales |

|

$ |

956,989 |

|

|

1,089,634 |

|

| Flooring

ROW |

|

|

|

|

|

|

Net sales |

|

$ |

712,292 |

|

|

731,249 |

|

| Adjustment for constant

exchange rates |

|

|

(8,132 |

) |

|

— |

|

|

Adjustment for acquisition volume |

|

|

(9,509 |

) |

|

— |

|

|

Adjusted net sales |

|

$ |

694,651 |

|

|

731,249 |

|

|

Rapprochement du bénéfice brut et du bénéfice brut

ajusté |

| |

| |

|

Three Months Ended |

|

(Amounts in thousands) |

|

September 30, 2023 |

|

October 1, 2022 |

|

Gross Profit |

|

$ |

692,007 |

|

|

713,661 |

|

| Adjustments to gross

profit: |

|

|

|

|

|

|

Restructuring, acquisition and integration-related and other

costs |

|

|

42,663 |

|

|

30,422 |

|

|

Inventory step-up from purchase accounting |

|

|

(105 |

) |

|

1,401 |

|

|

Adjusted gross profit |

|

$ |

734,565 |

|

|

745,484 |

|

|

Adjusted gross profit as a percent of net sales |

|

26.6 |

% |

|

25.6 |

% |

|

Rapprochement des frais de vente, généraux et

administratifs et des frais de vente, généraux et administratifs

ajustés |

| |

| |

|

Three Months Ended |

|

(Amounts in thousands) |

|

September 30, 2023 |

|

October 1, 2022 |

|

Selling, general and administrative expenses |

|

$ |

549,641 |

|

|

523,479 |

|

| Adjustments to selling,

general and administrative expenses: |

|

|

|

|

|

Restructuring, acquisition and integration-related and other

costs |

|

|

(4,420 |

) |

|

(4,117 |

) |

|

Legal settlements, reserves and fees |

|

|

(43,464 |

) |

|

(45,000 |

) |

|

Adjusted selling, general and administrative expenses |

|

$ |

501,757 |

|

|

474,362 |

|

|

Adjusted selling, general and administrative expenses as a percent

of net sales |

|

18.1 |

% |

|

16.3 |

% |

|

Rapprochement du bénéfice (de la perte) d'exploitation et

du bénéfice d'exploitation ajusté |

| |

| |

|

Three Months Ended |

|

(Amounts in thousands) |

|

September 30, 2023 |

|

October 1, 2022 |

|

Mohawk Consolidated |

|

|

|

|

|

Operating earnings (loss) |

|

$ |

(733,742 |

) |

|

(505,589 |

) |

|

Adjustments to operating earnings (loss): |

|

|

|

|

|

Restructuring, acquisition and integration-related and other

costs |

|

|

47,083 |

|

|

34,539 |

|

|

Inventory step-up from purchase accounting |

|

|

(105 |

) |

|

1,401 |

|

|

Impairment of goodwill and indefinite-lived intangibles |

|

|

876,108 |

|

|

695,771 |

|

|

Legal settlements, reserves and fees |

|

|

43,464 |

|

|

45,000 |

|

|

Adjusted operating income |

|

$ |

232,808 |

|

|

271,122 |

|

|

Adjusted operating income as a percent of net sales |

|

8.4 |

% |

|

9.3 |

% |

| Global

Ceramic |

|

|

|

|

|

Operating earnings (loss) |

|

$ |

(355,304 |

) |

|

(559,706 |

) |

| Adjustments to segment

operating income (loss): |

|

|

|

|

|

Restructuring, acquisition and integration-related and other

costs |

|

|

17,762 |

|

|

3,366 |

|

|

Impairment of goodwill and indefinite-lived intangibles |

|

|

425,232 |

|

|

688,514 |

|

|

Inventory step-up from purchase accounting |

|

|

(105 |

) |

|

— |

|

|

Adjusted segment operating income |

|

$ |

87,585 |

|

|

132,174 |

|

|

Adjusted segment operating income as a percent of net sales |

|

8.0 |

% |

|

12.1 |

% |

| Flooring

NA |

|

|

|

|

|

|

Operating income (loss) |

|

$ |

(166,973 |

) |

|

64,672 |

|

| Adjustments to segment

operating income (loss): |

|

|

|

|

|

|

Restructuring, acquisition and integration-related and other

costs |

|

|

27,323 |

|

|

20,223 |

|

|

Legal settlements and reserves |

|

|

1,500 |

|

|

— |

|

|

Acquisitions purchase accounting, including inventory step-up |

|

|

— |

|

|

1,401 |

|

|

Impairment of goodwill and indefinite-lived intangibles |

|

|

215,809 |

|

|

1,407 |

|

|

Adjusted segment operating income |

|

$ |

77,659 |

|

|

87,703 |

|

|

Adjusted segment operating income as a percent of net sales |

|

8.1 |

% |

|

8.0 |

% |

| Flooring

ROW |

|

|

|

|

|

|

Operating income (loss) |

|

$ |

(159,569 |

) |

|

45,508 |

|

| Adjustments to segment

operating income (loss): |

|

|

|

|

|

|

Restructuring, acquisition and integration-related and other

costs |

|

|

1,836 |

|

|

10,950 |

|

|

Impairment of goodwill and indefinite-lived intangibles |

|

|

235,067 |

|

|

5,850 |

|

|

Adjusted segment operating income |

|

$ |

77,334 |

|

|

62,308 |

|

|

Adjusted segment operating income as a percent of net sales |

|

10.9 |

% |

|

8.5 |

% |

| Corporate and

intersegment eliminations |

|

|

|

|

|

Operating (loss) |

|

$ |

(51,896 |

) |

|

(56,063 |

) |

| Adjustments to segment

operating (loss): |

|

|

|

|

|

Restructuring, acquisition and integration-related and other

costs |

|

|

162 |

|

|

— |

|

|

Legal settlement, reserves and fees |

|

|

41,964 |

|

|

45,000 |

|

|

Adjusted segment operating (loss) |

|

$ |

(9,770 |

) |

|

(11,063 |

) |

|

Rapprochement du bénéfice (de la perte) avant impôts sur le

revenu, intérêts minoritaires inclus, et du bénéfice ajusté avant

impôts sur le revenu, intérêts minoritaires inclus |

| |

| |

|

Three Months Ended |

|

(Amounts in thousands) |

|

September 30, 2023 |

|

October 1, 2022 |

|

Earnings (loss) before income taxes |

|

$ |

(745,335 |

) |

|

(518,144 |

) |

| Net earnings (loss)

attributable to noncontrolling interests |

|

|

(170 |

) |

|

(256 |

) |

| Adjustments to earnings (loss)

including noncontrolling interests before income taxes: |

|

|

|

|

|

Restructuring, acquisition and integration-related and other

costs |

|

|

47,081 |

|

|

34,460 |

|

|

Inventory step-up from purchase accounting |

|

|

(105 |

) |

|

1,401 |

|

|

Impairment of goodwill and indefinite-lived intangibles |

|

|

876,108 |

|

|

695,771 |

|

|

Legal settlements, reserves and fees |

|

|

43,464 |

|

|

45,000 |

|

|

Release of indemnification asset |

|

|

(1,890 |

) |

|

— |

|

|

Adjusted earnings including noncontrolling interests before income

taxes |

|

$ |

219,153 |

|

|

258,232 |

|

|

Rapprochement de la charge d'impôt sur les bénéfices et de

la charge d'impôt sur les bénéfices ajustée |

| |

| |

|

Three Months Ended |

|

(Amounts in thousands) |

|

September 30, 2023 |

|

October 1, 2022 |

|

Income tax expense |

|

$ |

14,954 |

|

|

15,569 |

|

| Income taxes – reversal

of uncertain tax position |

|

|

(1,890 |

) |

|

— |

|

| Income tax effect on

impairment of goodwill and indefinite-lived intangibles |

|

|

12,838 |

|

|

10,168 |

|

| Income

tax effect of adjusting items |

|

|

19,594 |

|

|

20,487 |

|

|

Adjusted income tax expense |

|

$ |

45,496 |

|

|

46,224 |

|

|

|

|

|

|

|

|

Adjusted income tax rate |

|

|

20.8 |

% |

|

17.9 |

% |

La Société complète ses états financiers

consolidés condensés, qui sont préparés et présentés conformément

aux mesures PCGR des États-Unis, avec certaines mesures financières

non conformes aux PCGR. Conformément aux règles de la Securities

and Exchange Commission, les tableaux ci-dessus présentent un

rapprochement des mesures financières non conformes aux PCGR de la

Société et des mesures conformes aux PCGR américains les plus

directement comparables. Chacune des mesures non conformes aux PCGR

fournies ci-dessus doit être considérée en complément de la mesure

conforme aux PCGR américains comparable, et ne saurait être

comparée à des mesures revêtant un titre similaire fournies par

d'autres sociétés. La Société considère que ces mesures non

conformes aux PCGR, lorsqu'elles sont rapprochées de la mesure

conforme aux PCGR américains correspondante, aident ses

investisseurs comme suit : les mesures non conformes aux PCGR

relatives au chiffre d'affaires aident à identifier les tendances

en matière de croissance et à effectuer des comparaisons avec le

chiffre d'affaires des périodes précédentes et futures ; les

mesures non conformes aux PCGR relatives à la rentabilité aident à

comprendre les tendances en matière de rentabilité à long terme des

activités de la société et à effectuer des comparaisons avec ses

bénéfices des périodes précédentes et futures.

La Société exclut certains éléments de ses

mesures non conformes aux PCGR relatives au chiffre d'affaires dans

la mesure où ces éléments peuvent varier considérablement d'une

période à une autre, et peuvent masquer des tendances commerciales

sous-jacentes. Parmi les éléments exclus des mesures non conformes

aux PCGR relatives au chiffre d'affaires de la Société

figurent : les transactions et la conversion de devises

étrangères, le nombre plus ou moins élevé de jours de livraison au

cours d'une période ainsi que l'impact des acquisitions.

La Société exclut certains éléments de ses

mesures non conformes aux PCGR relatives à la rentabilité dans la

mesure où ces éléments peuvent ne pas être révélateurs des

performances opérationnelles principales de la Société, ou ne pas

être liés à ces performances. Parmi les éléments exclus des mesures

non conformes aux PCGR relatives à la rentabilité de la société

figurent : les coûts de restructuration, d'acquisition et

d'intégration et autres coûts, les règlements légaux, les réserves

et frais, nets de produit d'assurance, la dépréciation des écarts

d'acquisition et actifs incorporels à durée de vie indéfinie, la

comptabilisation selon la méthode de l'acquisition, y compris la

revalorisation des stocks à partir de la comptabilisation de

l'achat, la libération de l'actif compensatoire et la

contre-passation de positions fiscales incertaines.

Contact :James

Brunk, directeur financier(706)

624-2239

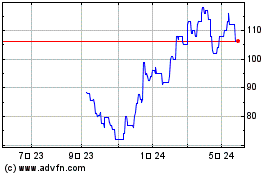

Mohawk Industries (TG:MWK)

過去 株価チャート

から 4 2024 まで 5 2024

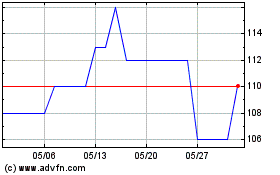

Mohawk Industries (TG:MWK)

過去 株価チャート

から 5 2023 まで 5 2024