東京為替見通し=円買い戻しが継続されるか見極め

2018年1月11日 - 8:00AM

DZHフィナンシャルリサーチ

NY為替市場では、中国が米国債購入の減額を検討との報道を受けて、ドル円が111.27円まで下落した。米債券は売りが先行し、米10年債利回りが一時2.59%台と昨年3月15日以来の水準まで上昇。米株は、上値重く推移した。クロス円も東京タイムからの円高が継続し、ユーロ円が133.08円、ポンド円は150.37円、スイスフラン(CHF)円も113.67円までの円高となった。資源国通貨も対円で弱含み、豪ドル円は87円前半、NZドル円が80円近辺、加ドル円が88円半ばまで下落した。加ドルは、トランプ米大統領が北米自由貿易協定(NAFTA)からの離脱を表明するとの報道が重し。ドル/加ドルが、1.24加ドル前半から1.25加ドル後半までの加ドル売りに振れた。

本日の東京為替市場では、9日の日銀による超長期国債買い入れオペ減額をきっかけとした、それまで積み上がっていた円ショートポジションの巻き戻し・円買いが継続されるかを見極める展開となる。昨日は、本邦10年債利回りが昨年10月下旬以来の水準0.08%台まで上昇し、円買いに拍車がかかった。中国が米国債購入を減額検討との報道もドルの重しとり、ドル円は昨年11月28日以来の水準まで売り込まれている。円金利の上昇とともに、クロス円も軟調な地合いが継続。日銀の国債買い入れ額はすでに減少傾向にあったとはいえ、次の日銀オペ(1月15日)までは、日銀のテーパリング(量的緩和の縮小)への思惑は残るか。

本邦10年債利回りは昨年10月下旬以来の水準まで上昇し、日米の長期金利差は足元では縮小傾向ではある。しかしながら、昨年10月下旬の米10年債利回りは2.47%台、昨日NY引け水準は2.55%台と、期間での比較では日米金利差が拡大している。本邦機関投資家の外債投資意欲は継続されると思われ、そのドル買いがどこまでドル円を押し上げるかがポイントとなるだろう。昨年12月中旬や年初の安値水準であった112円付近を回復できないようであれば、再びドル円が下値を試す展開も予想される。

また、今回の日銀のオペ減額以降の市場動向について、日銀当局者からの発言が出る可能性もあり、それらにも注意したい。

現在観測されるオーダー状況は、111円前半が買い、111.00円付近は厚めの買いが見られるが、そこを割り込むとストップロス売り。その下、110円後半から半ばは買いが優勢。上サイドは、111円後半から112円近辺までは売り、大台を超えると短期筋のストップロス買いが置かれている。

その他、本日は豪11月小売売上高の発表が予定されている。3日間で2円近く下落した豪ドル円にとって、下げ止まるきっかけとなるかに注目か。

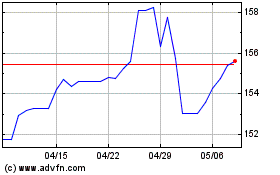

US Dollar vs Yen (FX:USDJPY)

FXチャート

から 3 2024 まで 4 2024

US Dollar vs Yen (FX:USDJPY)

FXチャート

から 4 2023 まで 4 2024